Когда можно продать квартиру полученную по завещанию

Супруг оставил в наследство квартиру. Когда ее можно продать без НДФЛ?

20 декабря 2019 года у меня умер муж. Осталась квартира, которая была оформлена на него, но покупали мы ее, будучи в браке, в 2008 году за 1,5 млн рублей. Хочу оформить эту квартиру на себя и продать за 2,5 млн.

Но в 2020 году еще не пройдут три года с даты оформления наследства и даже с даты смерти. Документов о покупке у меня не сохранилось, и я могу вычесть из дохода только миллион. Неужели мне придется заплатить 195 тысяч рублей налога?

Как можно уменьшить эту сумму?

Лидия, вам не придется ждать три года или платить 195 тысяч рублей. Есть нюансы, которые помогут вам избежать ненужных расходов. Они не описаны в налоговом кодексе, но точно работают.

Когда можно продать квартиру вообще без налога

Чтобы гарантированно продать любое имущество без налога и декларации, нужно подождать, пока пройдет так называемый минимальный срок владения. Это период, после истечения которого государство уже не ждет от продавца ни денег в бюджет, ни отчета в виде декларации о доходах.

Есть два минимальных срока владения в зависимости от вида имущества, года его приобретения и некоторых обстоятельств — три года или пять лет. Для движимого имущества — машин, мотоциклов, компьютеров и мебели — срок всегда три года. А вот с недвижимостью все сложнее.

Минимальные сроки владения недвижимостью

| Какое жилье продается | Когда можно продать без НДФЛ |

|---|---|

| Объект перешел по наследству | Через 3 года |

| Достался в подарок от члена семьи или близкого родственника | Через 3 года |

| Получен в результате приватизации | Через 3 года |

| Передан по договору пожизненного содержания с иждивением | Через 3 года |

| Единственное жилье продается в 2020 году или позже | Через 3 года |

| Продается одна из квартир, при этом вторую купили в течение 90 дней до продажи, а другого жилья нет | Через 3 года |

| Квартиру купили до 1 января 2016 года | Через 3 года |

| Любые другие случаи продажи жилья | Через 5 лет |

То есть унаследованную квартиру можно продать без налога спустя три года.

Как посчитать срок владения при продаже наследства

Для унаследованного имущества минимальный срок владения начинают считать с даты смерти наследодателя. При этом собственник может зарегистрировать свое право позже — когда получит свидетельство о праве на наследство или даже спустя два года. Это не повлияет на продажу без налога: важна именно дата смерти, а дата в выписке из ЕГРН значения не имеет.

Логика простая: принятое наследство считается собственностью наследника с даты открытия наследства. А наследство открывается со дня смерти. По общему правилу минимальный срок владения вашей квартирой истек бы только в конце 2022 года.

Но в случае, когда наследство достается супругу, есть еще один нюанс. Именно он позволит вам избежать налога.

Как считать срок при наследовании брачного имущества

Если квартиру купили в браке, она общая для обоих супругов. И хотя по документам собственником был муж, у жены есть право на 50% этого жилья. Просто потому, что так работает семейный кодекс.

То есть вы с 2008 года фактически владели половиной общей квартиры. С 20 декабря 2019 года вашей стала вся квартира. Но в таком случае минимальный срок владения считается не с того дня, когда вам досталась вторая часть, а с того, когда вы получили первую.

Это правило работает не только в отношении продажи наследства. Если оба супруга живы и продают свои доли в общем имуществе, для минимального срока учитывается более ранняя дата — когда имущество или его часть достались любому из супругов.

Например, муж купил квартиру в браке в 2008 году. После его смерти в 2019 году жена считается собственницей с той даты, когда квартиру купил муж. Минимальный срок нужно считать с 2008 года. В 2020 году эту квартиру можно продать без налога.

Или жена в 2015 году купила квартиру в браке, а в 2019 году выделила долю мужу. При продаже квартиры в 2020 году муж будет считать минимальный срок с той даты, когда квартира перешла в собственность жены, то есть с 2015 года. А не с той, когда он получил свою долю. В 2020 году супруги продадут квартиру без налога и декларации.

Продавайте квартиру за любую сумму, когда захотите. Вам не придется платить НДФЛ с этой сделки — ни рубля. И декларации тоже не будет.

Продаете квартиру? Наш калькулятор поможет разобраться, какой налог вам нужно будет заплатить при ее продаже.

Если у вас есть вопрос о личных финансах, дорогих покупках или семейном бюджете, пишите. На самые интересные вопросы ответим в журнале.

Распоряжение наследством: как можно продать квартиру, полученную по завещанию, и когда начать собирать документы?

Завещанное имущество переходит в полное распоряжение наследника. Для того чтобы им начать распоряжаться, если это недвижимость, наследнику следует оформить и зарегистрировать права собственности.

После этого им можно пользоваться и отчуждать третьим лицам, если иное не вытекает из условий завещания. В статье рассказано, как можно реализовать полученное наследство.

Дорогие читатели! Наши статьи рассказывают о типовых способах решения юридических вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта справа или звоните по телефону +7 (499) 938-94-16 . Это быстро и бесплатно !

Можно ли сбыть недвижимость?

Вступление в наследство – сложная гражданская процедура. Согласно статье 1111 ГК РФ, она может проходить:

Вступление в наследство – сложная гражданская процедура. Согласно статье 1111 ГК РФ, она может проходить:

- через принятие завещанного имущества;

- в порядке очередей по закону.

Оба способа вступления в наследство равнозначны в юридическом смысле. Наследование по завещанию происходит, если:

- Покойный собственник квартиры оставил нотариально удостоверенное завещательное распоряжение, на случай своей смерти.

- Оно составлено и удостоверено надлежащим образом.

- Завещание не ущемляет законных прав третьих лиц, в том числе – близких родственников, которым положена обязательная доля.

Так как по завещанию передаётся право собственности на квартиру, ранее принадлежавшее покойному, наследник получает вещное право на неё в том объёме, в котором обладал им наследодатель. Соответственно, став правопреемником покойного по завещанию, наследник вправе распоряжаться полученным недвижимым имуществом на правах собственности, в том числе – продавать её, соблюдая нормы Гражданского кодекса, указанные в § 7 главы 30 ГК РФ.

Возможно Вам будут интересны следующие статьи:

- Юридический ликбез: когда можно продать квартиру после вступления в наследство?

- Приватизированная квартира родителей или других владельцев: как продать после их смерти? Особенности таких сделок

- Полный список документов для совершения сделки купли и продажи квартиры

- Какие документы нужно самостоятельно собрать для продажи квартиры? Особенности подготовки бумаг в разных случаях

- Порядок оформления купли и продажи квартиры через МФЦ. Какие документы нужны?

Когда можно реализовать полученное наследство?

Некоторые граждане ошибочно считают, что продать квартиру можно сразу же после оглашения завещательного распоряжения в нотариальной конторе, которое происходит при открытии наследства. На самом деле это не так: прежде чем вступить в права собственности, требуется подождать 6 месяцев, в течение которых утверждается круг наследников, а завещание проверяется на правоспособность. Это положение указано в п.1 статьи 1154 ГК РФ.

Нередко родственники, которым могла перейти квартира в порядке очереди, пытаются оспорить завещание в суде.

Для этого используются следующие аргументы оспоримости завещания:

Для этого используются следующие аргументы оспоримости завещания:

- признание покойного недееспособным, задним числом;

- формальное нарушение завещательной процедуры, если оно есть;

- доказательство того, что завещание нарушило наследственные права родственника.

Если судебные прения будут проходить с обжалованием в вышестоящих инстанциях, дело может не прекратиться в течение полугода. В этом случае срок вступления в собственность будет зависеть от того, когда очередное решение суда не будет подлежать оспариванию со стороны неудовлетворённых наследников. Если по истечении 10 дней родственники не подадут апелляцию, то на основании решения суда, но раньше, чем через полгода, допускается вступление в собственность.

Кроме полугодичного срока вступления в наследство, нужно рассчитывать на то, что полученная квартира должна пройти регистрацию на имя нового собственника. На эту процедуру также может потребоваться время в пределах одного календарного месяца.

Порядок действий

После того как было открыто наследство и озвучен текст завещания, начинается нотариальная процедура вступления в наследство. При благоприятных обстоятельствах, через полгода она завершается тем, что нотариус выписывает свидетельство о наследстве, в которое входит данная квартира.

Могут возникнуть сопутствующие ситуации:

Могут возникнуть сопутствующие ситуации:

- в завещании на этот объект было указано несколько лиц;

- кроме лица, в чью пользу оформлено завещание, близким родственникам была выделена обязательная доля.

В этих случаях квартира передаётся в солидарное владение и указывается в свидетельстве о собственности как наследственная масса, которая делится между всеми лицами, указанными в завещании. Раздел происходит:

- по соглашению, если стороны договорились о размерах долей;

- через суд, если между ними произошёл спор.

Когда в завещании указано лиц больше чем двое, можно заменить часть права, получаемого в квартире, другим имуществом на ту же сумму. Или – выкупить доли других правопреемников за счёт унаследованных денег, личных сбережений, или займа.

Если оформлено на одного наследника

Если квартира была отписана единственному наследнику, то после получения свидетельства о наследовании, он обращается в МФЦ, и передаёт пакет документации на регистрацию в Росреестр. В этом пакете должны быть документы:

- заявление в Росреестр на регистрацию права собственности;

- правоустанавливающий документ наследодателя на приобретение или приватизацию квартиры;

- правоудостоверяющий документ, подтверждающий право собственности;

- свидетельство о наследстве;

- соглашение о разделе (если составлялось);

- отказ других лиц в пользу заявителя;

- паспорт.

Так как наследник уже уплатил нотариальную пошлину, регистрационная пошлина им не уплачивается. После регистрации он получает выписку из Единого Государственного реестра (ЕГРН), которая будет правоудостоверяющим документом. А в свидетельстве о наследстве, который становится правоустанавливающим документом, ставится штамп о регистрации. После получения этих документов можно заняться подготовкой купли-продажи.

Сделка состоит из следующих шагов:

- Сбора документов: технического паспорта из БТИ, кадастровой справки об отсутствии ареста и обременений, выписки из поквартирной книги, копии лицевого счёта.

- Поиска покупателей и/ или заключения договора услуг с риэлтерской компанией.

- Организация просмотра квартиры, показ пакета документации.

- После нахождения покупателя – оформление предварительного договора купли-продажи (ПДКП). Этот договор оформляется по усмотрению сторон и не является обязательным.

- Оформления базового договора купли-продажи (ДКП) и акта приёмки квартиры покупателем.

- Передача ДКП на регистрацию в Росреестр (через МФЦ). После регистрации сделки квартира переходит в собственность покупателя.

Недвижимость, которая получена по завещанию меньше чем 3 года назад, при продаже облагается налогом в размере 13% стоимости, выше одного миллиона.

Если указано больше двух лиц

Несколько наследников получают право совместной собственности. Прежде чем осуществить продажу такого имущества, нужно составить нотариальное соглашение о выделе доли каждому правопреемнику. Соглашение передаётся в Росреестр, где оформляется право долевого владения квартирой. Правоустанавливающим документом каждого собственника будет:

- свидетельство о наследстве;

- соглашение о выделе долей в праве.

Каждый наследник получает правоустанавливающий документ: выписку из ЕГРН о владении долей. Сделка купли-продажи проходит по следующему алгоритму:

- Сбор недостающей документации для сделки.

- Поиск покупателей, организация просмотра квартиры.

- Заключение ПДКП, где каждый участник долевого владения выступает со стороны продавца (по усмотрению сторон).

- Заключение ДКП, с каждым из участников долевого владения, если продаётся вся квартира, полученная по завещанию.

- Составление акта приёмки.

- Расчёт по сделке, передача документации на регистрацию в Росреестр.

- Освобождение квартиры для покупателя.

- Заполнение налоговой декларации по форме 3-НДФЛ, уплата налога с продажи (так как недвижимость в собственности менее чем 3 года).

Прелегат с условием не торговать жилплощадью

Составление завещания допускает внесения завещателем определённых условий. Но они не могут противоречить законодательству, в частности, статье 209 ГК РФ о приоритете права собственности. Соответственно, просто так условие не продавать квартиру завещателем вноситься не может.

Ограничение продажи квартиры, полученной по завещанию, возникает при внесении наследодателем условия о завещательном отказе.Оно может вноситься на основании норм статьи 1137 ГК РФ, и касается проживания кого-либо из родственников или иждивенцев, в наследуемой квартире.

Ограничение продажи квартиры, полученной по завещанию, возникает при внесении наследодателем условия о завещательном отказе.Оно может вноситься на основании норм статьи 1137 ГК РФ, и касается проживания кого-либо из родственников или иждивенцев, в наследуемой квартире.

Завещатель вправе возложить заботу о проживающем в квартире лице, на наследника, вступающего в собственность на жильё. Такое правило может прекращаться только со смертью отказополучателя. Соответственно, продажа квартиры в этом случае запрещена, если при этом будет нарушено условие завещательного отказа. Если купля-продажа осуществляется, то покупатель обязан принять на себя функцию, переданную по завещательному отказу.

Квартира, полученная по завещанию, может продаваться после вступления в наследство, то есть – не ранее полугода. Она может продаваться непосредственно после регистрации в Росреестре, но тогда придётся уплатить НДФЛ. При оформлении завещательного отказа сделка ограничивается его условиями.

Не нашли ответа на свой вопрос? Узнайте, как решить именно Вашу проблему — позвоните прямо сейчас

+7 (499) 938-94-16 (Москва)

+7 (812) 467-39-65 (Санкт-Петербург)

Налог при получении наследства

У нас часто спрашивают — нужно ли платить налог при получении наследства? А если продать унаследованное имущество? В каком случае можно избежать оплаты налога? Сегодня мы ответим на наиболее популярные вопросы, связанные с наследством.

Получите налоговый вычет в течение недели с услугой Быстровычет!

Нужно ли платить налог при получении наследства?

Ответ на этот вопрос дает Налоговый Кодекс РФ. Согласно п. 18 ст. 217 НК РФ, налог на наследство не платится вне зависимости от того, что вы унаследовали — имущество или деньги. Исключение составляет лишь наследование авторского права, когда правопреемник получает вознаграждение за работы наследодателя. Это может быть вознаграждение за работы в области науки, литературы, искусства, а также за патенты на изобретения. В этом случае наследник должен заплатить налог на наследство по ставке 13%.

Статус наследодателя не имеет значения, так что кто бы вам ни оставил наследство — родственник, друг или совершенно незнакомый человек — правила единые для всех.

Пример:

Иван получил в наследство от брата автомобиль. В этом случае автомобиль — это доход в натуральной форме, полученный в порядке наследования, а, согласно п. 18 ст. 217 НК, такие доходы освобождены от налогообложения. Иван не должен платить налог и ему не нужно уведомлять налоговый орган о полученном наследстве.

Узнайте, какие документы необходимо подать в вашем случае!

Пример:

Тетя оставила племяннице в наследство квартиру. То, что тетя и племянница не являются близкими родственниками, не имеет никакого значения — согласно п. 18 ст. 217 НК доход в натуральной форме, полученный в порядке наследования, не подлежит налогообложению. Это значит, что племяннице не нужно декларировать полученный доход и платить налог на наследство.

Пример:

В 2020 году Сергей получил в наследство 500 тыс. рублей вознаграждения за изобретение деда. Это то самое исключение, когда наследник обязан заплатить налог, согласно п. 18 ст. 217 НК РФ. До 30 апреля 2021 года Сергей должен заполнить декларацию 3-НДФЛ и вместе с другими документами подать ее в налоговую инспекцию. До 15 июля 2021 года Сергей должен заплатить налог 500 000 х 13% = 65 000 рублей.

Есть вопрос или нужно заполнить

3-НДФЛ — мы вам поможем!

Нужно ли платить налог при продаже наследства?

Да, нужно. Но только в том случае, если вы владели наследством менее трех лет. Основание: пп. 1 п. 3 ст. 217.1 НК РФ, Письмо Минфина России от 19 июня 2018 г. N 03-04-05/41648. Это правило распространяется на любое имущество, будь то квартира, машина, гараж или дача.

Пример:

В 2018 году Игорь получил в наследство от бабушки квартиру. В 2020 году он ее продает. До 30 апреля 2021 года Игорь обязан заполнить декларацию 3-НДФЛ и передать в налоговую инспекцию, а до 15 июля 2021 года заплатить 13% подоходного налога. Причина: Игорь владел квартирой менее 3 лет.

Пример:

В феврале 2017 года Антон получает в наследство от дяди автомобиль. В апреле 2020 года он его продает. Так как срок владения автомобилем составил более трех лет, Антон освобожден от уплаты налога с продажи, а значит ему не нужно заполнять декларацию 3-НДФЛ и передавать ее в налоговую инспекцию.

Получите налоговый вычет в течение недели с услугой Быстровычет!

С какого момента считается срок владения наследством?

Срок владения имуществом, полученным в наследство, начинается со дня смерти наследодателя. Основание: ст. 1114, п. 4 ст. 1152 ГК РФ, письмо Минфина РФ от 20 февраля 2015 № 03-04-05/ф8357.

Пример:

Вадим получил квартиру в наследство от деда, умершего в январе 2017 года. В марте 2018 года Вадим оформляет право собственности. В апреле 2020 он продает квартиру. Вадиму не нужно платить налог с продажи, так как срок владения квартирой начался с января 2017 (с момента смерти наследодателя) и превысил 3 года.

Если квартира приобретена в браке и получена по наследству от умершего супруга. В этом случае срок владения считается не со дня смерти наследодателя, а с момента первоначального оформления недвижимости в собственность. Основание: письма Минфина РФ от 30 мая 2016 №03-04-05/30938, 02 апреля 2013 N 03-04-05/9-326.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Пример:

В 2016 году супруги купили квартиру и зарегистрировали ее на мужа. После смерти мужа в 2018 году жена вступила в наследство. В 2020 году она продала квартиру. Нужно ли при этом платить налог с продажи собственности? Нет, так как срок владения недвижимостью начался с 2016 и превысил 3 года. Несмотря на то, что квартира была оформлена на мужа, она куплена в браке и считается общей собственностью. Основание: ст. 34 Семейного Кодекса РФ.

Если доля квартиры получена в наследство одним дольщиком после смерти другого. В этом случае срок владения считается не со дня смерти наследодателя, а с того момента, когда изначально было зарегистрировано право собственности на первую долю. Логика очевидна — по факту происходит увеличение доли в той собственности, на которое уже есть право. Основание: письмо Минфина РФ от 24 октября 2013 №03-04-05/45015.

Пример:

В 2016 году сын и мать приватизировали квартиру и оформили ее в долевую собственность. Каждый стал владельцем ½ квартиры. В 2018 году мать умирает, и сын получает в наследство ее долю. В 2020 году он продает квартиру и ему не нужно платить налог с продажи, так как он владеет жильем больше 3 лет — с 2016 года. Владение недвижимостью началось с момента оформления долевой собственности, а не с момента получения наследства.

Узнайте, какие документы необходимо подать в вашем случае!

Правила покупки унаследованного жилья: три вопроса, которые надо задать собственнику

Вопросы подготовлены на основе мастер-класса «Наследственное и семейное право в сделках с недвижимостью», который в Циан.Студии дала юрист Олеся Бухтоярова. На нашем YouTube-канале вы можете познакомиться с полной записью и узнать, как наследуется недвижимость согласно очередям наследования, кто такие недостойные наследники и кто может быть им признан, как вступают в наследство нетрудоспособные иждивенцы и многое другое.

1. Были ли у наследодателя другие наследники среди родственников?

Отбывая наказание за совершенное преступление, мужчина не сразу узнал о смерти своего отца. В колонии отсутствовала возможность встречи с нотариусом. Срок для обращения в нотариальную контору истек, и другие наследники оформили все имущество на себя. Мужчина обратился в суд, суд принял во внимание тот факт, что истец не мог присутствовать на открытии наследства или принимать участие в распределении имущества и восстановил его в правах. Почему такая ситуация возможна?

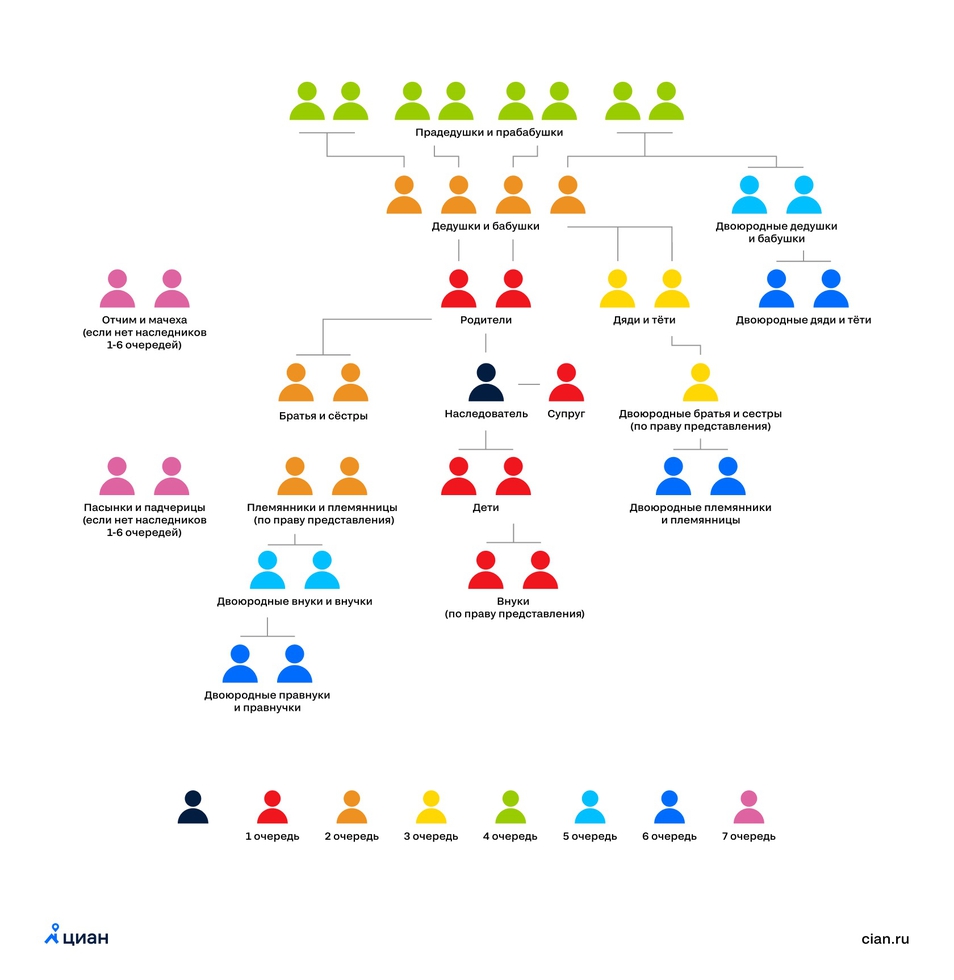

Закон о наследстве предусматривает семь очередей среди родственников, а наличие наследников предыдущей очереди исключает возможность получения имущества родственниками всех следующих уровней.

Однако случаются ситуации, когда родственники могут не знать о смерти наследодателя и не вступить в права в установленное время. Это происходит, потому что в обязанности нотариуса не входит розыск наследников. В нем заинтересованы, в первую очередь, претенденты на собственность, которые вступают в права наследника по закону. Специалист обязан лишь уведомить тех потенциальных наследников, адреса которых он знает, о том, что наследственное дело открыто, но не закончено. Аналогичный порядок принят, если нотариус владеет информацией о месте работы родственников умершего. Но важно отметить, что это его право, а не обязанность.

В случае, если родственники вовремя не вступили в права наследования, сроки им приходится восстанавливать через суд. Если вы покупаете унаследованную квартиру у собственника, недавно вступившего в наследство, помните — риски того, что кто-то из наследников пока не успел вступить в права наследования очень велики, и чем больше лет проходит со смерти наследодателя, тем их становится меньше.

Очереди наследования по закону РФ

2. Является ли недвижимость выморочным имуществом?

По закону существует так называемая восьмая очередь наследования — выморочное имущество. Это категория наследуемого имущества, на которое в силу определенных обстоятельств не могут претендовать (или отказываются от получения) наследники умершего, например, квартира, находящаяся в собственности муниципалитета. В данном случае наследство отходит в собственность государства. При этом наследование выморочного имущества — это не только право, но и обязанность государства. Отказа от наследства законодатель в этом случае не предусматривает.

В результате мошеннических действий выморочное имущество может попасть на рынок недвижимости. Более того, документы на такие объект недвижимости могут быть поддельными.

Пример из судебной практики

Татьяна Егорова купила квартиру в Москве в 2015 году. Агентство недвижимости ее заранее предупредило, что квартира является унаследованной и ее покупка может сопровождаться рисками, — объект унаследовала дочь от умершей матери. Уже в 2020 году департамент муниципального жилья и жилищного фонда предъявил претензии на данный объект. Оказалось, что продавец квартиры — мошенник, который подделал документы на собственность (свидетельство о рождении).

Чтобы избежать похожих случаев при покупке недвижимости, обязательно проверьте наличие свидетельства (записи акта гражданского состояния) на официальном сайте Единого государственного реестра записей актов гражданского состояния (ЕГР ЗАГС).

3. Были ли у наследодателя на содержании нетрудоспособные иждивенцы?

Согласно Гражданскому кодексу РФ, к числу лиц, которые имеют право на обязательную долю в наследстве, относятся нетрудоспособный супруг, несовершеннолетние или нетрудоспособные дети, нетрудоспособные родители и иждивенцы данного наследодателя. Иждивенцы — это граждане (не обязательно родственники), которые находились на содержании умершего.

Отмечаем, что определяющим критерием для отнесения граждан к числу имеющих право на обязательную долю, выступает их нетрудоспособность. Среди них могут быть несовершеннолетние родственники или пенсионеры.

Собственник унаследованной квартиры может знать о наличии родственников умершего, о подробностях завещания (если оно было), но бывают ситуации, когда он не в курсе, кто был на содержании у наследодателя, а эти люди имеют право на обязательную долю в наследстве и могут претендовать на долю в покупаемой вами квартире. Сложность заключается в том, что по документам таких людей найти очень сложно, так как они могут не быть родственниками умершему. Например, это может быть гражданская супруга наследодателя. Поэтому бывают ситуации, когда наследство оформлено, а наследственное дело еще не закрыто.

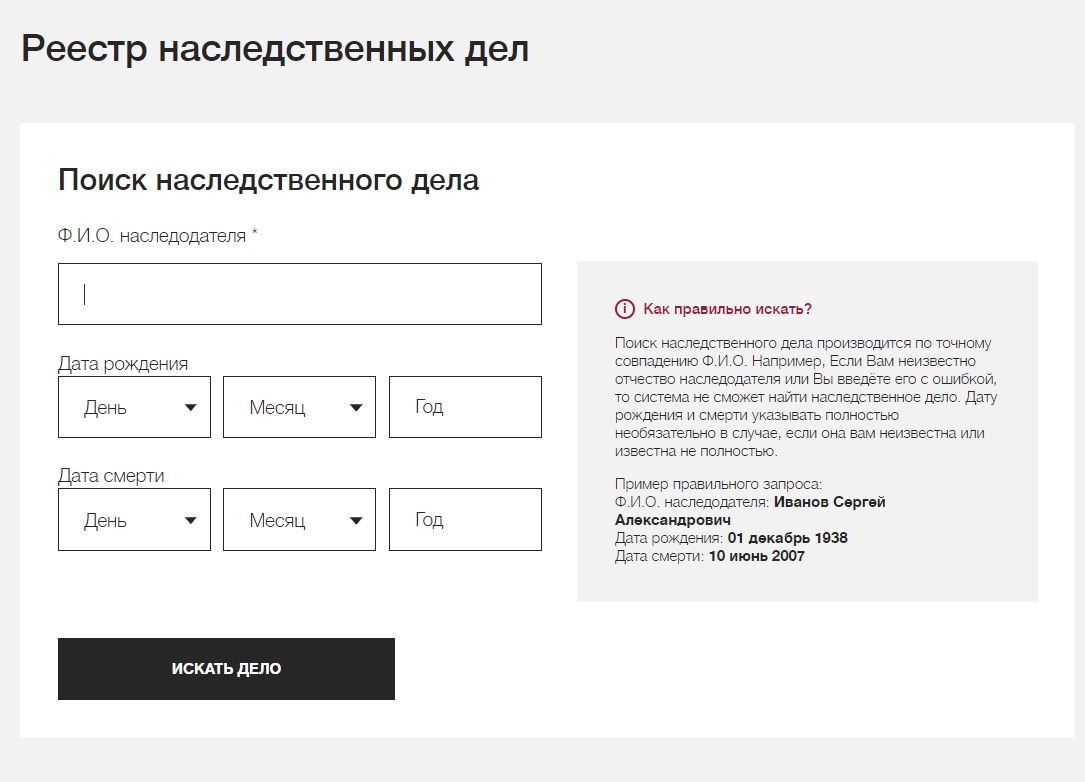

Вы можете проверить, когда и у какого нотариуса открыто наследственное дело. И есть ли оно вообще. Поиск наследственных дел — это официальный сервис, в котором есть информация обо всех таких делах у всех нотариусов во всех регионах. Найти наследственное дело можно по фамилии, имени и отчеству.

Скриншот с сайта notariat.ru

Пример из судебной практики

Наследником выступил несовершеннолетний ребенок, однако его опекун не знал об особенностях наследственных правоотношений и не обратился в нотариальную контору вовремя. Опекун узнал о наследстве, когда имущество наследодателя было оформлено в собственность другими наследниками, и обратился в суд за восстановлением срока. Суд встал на сторону опекуна, так как несовершеннолетний ребенок не может утратить свои права из-за несвоевременных действий опекуна.

Продала полученную в наследство квартиру. Плачу ли я налог?

– Я продала квартиру, полученную в наследство. Со дня смерти наследодателя до момента продажи прошло более трех лет, а с момента регистрации права собственности – менее трех. Имею ли я право не платить налог с продажи?

Отвечает директор офиса продаж вторичной недвижимости Est-a-Tet Юлия Дымова:

Безусловно, Вы имеете право не платить налог, потому что по действующему законодательству право собственности возникает с момента открытия наследства (с момента смерти наследодателя), либо с момента вступления решения суда в законную силу (о признании гражданина умершим).

Отвечает управляющий партнер агентства недвижимости «Загородный стиль» Павел Соколов:

В большинстве случаев срок владения собственником объектом недвижимости исчисляется с момента государственной регистрации права собственности на объект недвижимости. Однако в законе есть ряд исключений, одним из которых является как раз представленная ситуация. В соответствии со статьями Гражданского кодекса РФ, в данном случае срок владения квартирой исчисляется не с даты государственной регистрации права собственности на квартиру, а с даты открытия наследства (то есть даты смерти наследодателя или даты объявления гражданина умершим в силу решения суда). При этом не имеет значения дата фактического принятия наследства или регистрации права собственности. Поэтому продавец такой квартиры полностью освобождается от уплаты налогов от продажи этого объекта недвижимости. Кроме того, нет необходимости заполнять декларацию и отчитываться перед налоговой по данной сделке.

Отвечает коммерческий директор компании BSA Алексей Зубик:

Согласно закону, физические лица освобождены от уплаты налогов на имущество, полученное путем наследования. Однако это не значит, что при продаже им не придется выплачивать налог с продажи.

Если продавец получил квартиру в наследство, то все последующие связанные с ней операции будут осуществляться по общему правилу, и не имеет значения, продается квартира, полученная по наследству или приобретенная иным путем – купля-продажа, дарение, приватизация и т. д. Исходя из вышесказанного, можно сделать вывод, что при продаже унаследованной квартиры, следует выплачивать налог, согласно общим принципам налогообложения физических лиц.

Но следует обратить внимание на ряд особенностей: в частности, на то, что наследник, в собственности которого квартира находится более трех лет, при продаже не будет обязан выплачивать налог, а с 2016 года условие нахождения в собственности увеличилось до пяти лет. Также важно учитывать, что срок следует отсчитывать не с момента государственной регистрации и не с момента фактического перехода прав на собственность, а с момента смерти наследодателя. Также налог не выплачивается в том случае, если продажа квартиры производится лицом, который попадает под категорию граждан, имеющих налоговые льготы: это инвалиды 1-й и 2-й группы, пенсионеры и инвалиды детства.

Таким образом, если имеет место хотя бы один из пунктов, перечисленных в качестве оснований для освобождения от налога, продавец будет иметь право не платить налог.

Отвечает ведущий юрисконсульт ООО «Центр правового обслуживания» Елена Вожова:

По действующим сегодня правилам, если жилое помещение принято гражданином по наследству от близкого родственника, предельный срок составляет три года. Если жилье получено от человека, с которым наследник не связан близким родством, срок продлевается до пяти лет (ст. 217, 217.1 НК РФ). Правила распространяются на жилье, полученное продавцом в собственность после 1 января 2016 года. Если жилое помещение стало собственностью раньше этой даты, срок владения для отчуждения жилья без налогов равен трем годам.

Гражданский кодекс РФ в статьях 1114 и 1152 определяет: наследство принадлежит наследнику с момента открытия. Наследство открывается в день смерти наследодателя, а время фактического принятия наследства не имеет значения, как и момент регистрации права. Право собственности у наследника появляется именно в день смерти наследодателя.

В рассматриваемой ситуации не нужно платить налог независимо от того, являлся ли наследник близким родственником наследодателя или был посторонним ему человеком. Право собственности у наследника возникло в день смерти наследодателя более трех лет назад, соответственно, жилплощадь стала собственностью наследника до 1 января 2016 года, несмотря на то, что официально зарегистрирована собственность позже. Для такого имущества установлен предельный срок владения три года, и по истечении указанного срока платить налоги при продаже жилья не нужно.

Текст подготовила Мария Гуреева

Не пропустите:

Присылайте свои вопросы о недвижимости, ремонте и дизайне. Мы найдем тех, кто сможет на них ответить!

Редакция оставляет за собой право выбирать темы из числа вопросов, которые прислали пользователи.

Налог на наследство в 2021 году

При получении наследства от родственника в виде денежных средств, имущества, акций и иных объектов, стоит очень внимательно и скрупулёзно изучить вопрос налогообложения, применяемого либо не применяемого к наследнику. В этом случае важно знать, должен ли уплачиваться вами налог на наследство, каковы сроки его уплаты, можете ли вы рассчитывать на льготы.

Налог на наследство — суть

Согласно действующему налоговому законодательству России, большая часть доходов, поступлений в собственность имущества граждан облагается налогом. Наследство подразумевает собой передачу денежных средств, объекта имущества в собственность наследнику, на которого и возлагалась обязанность уплаты налогов на наследство. При этом, сумма налога напрямую зависит от ликвидной стоимости имущества.

Однако, в связи с выводом состоятельными гражданами имущества в страны с льготными ставками налогообложения, и трудностями по уплате налога у граждан со средним достатком, был отменен налог на наследство по завещанию. У богатых граждан способом избежать налоговых потерь был вывод имущества в более свободные страны либо зоны, а для среднестатистических граждан получение наследства вызывало подрыв финансового положения из-за высоких ставок налога. Итак, отменен налог на завещанное наследство в отношении денег, недвижимости, транспорта, материальных ценностей.

При получении завещанного наследства к оплате обязательной является госпошлина при вступлении в наследство.

Раньше (до 01.07.2005 г.) необходимо было платить налог на наследство, который рассчитывался исходя из близости родственной связи. Наследники уплачивали налог в зависимости от очередности (близости родственной связи): сначала родители и дети, ставка налога для которых составляла 5% от стоимости объекта наследования. Затем – брат, сестра, бабка и дед, по налоговой ставке 10%. В третьей очереди наследниками были те, кто не относился к первым двум группам, и ставка налога на наследство составляла 20%. Регулирование и взимание налога происходило на основании инструкции, выведенной из различных нормативно-правовых актов (НПА).

Обратите внимание, в настоящее время термин «налог на наследство» употребляется в значении уплаты госпошлины. Законодательное регулирование ее уплаты представлено в 63 главе гражданского кодекса.

Наследование по завещанию

Лицо, указанное в завещании имеет право распоряжаться им как угодно. Гражданин может оставить себе, поделить между другими родственниками или передать все одному наследнику. Данные лица могут не приходиться ему родственниками. Завещать имущество можно в пользу организаций и государства.

Завещание должно быть заверено:

- Нотариусом

- Органом местной исполнительной власти

- Консульством РФ.

Налог на наследство не по завещанию

Завещание представляет собой документ, где владелец имущества дает распоряжение относительно перехода имущества в собственность иным гражданам после его смерти. Наследование имущества не по завещанию предполагает наследование по законодательству. Это происходит в случаях:

- нет завещания;

- в завещании не указано все имущество;

- завещание недействительно;

- в завещании указаны наследники, лишенные наследства;

- нет наследников;

- отказ от наследования;

- иные частные случаи.

Для наследования по закону основной причиной передачи прав собственности на наследство является родственная связь с умершим. Согласно ГК РФ, устанавливается на основании данного признака очередность наследования. При этом, первоначально право владения распространяется на наследников первой очереди. При их отсутствии, лишении наследства, решения суда, отказа от наследства, право наследования переходит к наследникам второй очереди и так далее.

При отсутствии завещания, либо когда наследник умер до открытия завещания, происходит наследование по праву представления в порядке очередности. Также обратите внимание на круг лиц, имеющих первоочередное право на наследство по закону, оговоренных в ст. 1149 ГК (родители и дети нетрудоспособного возраста, иждивенцы).

Нужно ли платить налог при получении наследства не по завещанию

Обязанности по уплате налога на наследуемое не по завещанию имущество нет – вне зависимости от основания (решение суда, наследование по закону) плата не предусмотрена. Единственное, что придется оплатить услуги нотариуса за выдачу свидетельства и нотариальные действия. Размер госпошлины установлен в ст. 333.24 НК РФ, правопреемнику за выдачу документов нужно заплатить не больше 0,6% от стоимости принимаемого имущества.

Налог на наследство по завещанию

Завещание можно составить с правом перехода имущества в собственность физлицам, юрлицам и государству. Рассмотрим случай наследования физлицами: гражданин может быть родственником, либо не иметь родства. Разделение имущества по долям устанавливается владельцем самостоятельно.

Как уже сказано, не применяется понятие налог на наследство в отношении наследуемого имущества. Применяется только госпошлина по ставке:0,3% для наследников 1 и 2 очереди, 0,6% для иных наследников (ст. 217). Данные ставки пошлины применяются также при наследовании не по завещанию, для различных типов имущества.

Для отдельных категорий наследников действует освобождение от уплаты госпошлины при получении наследства. Для остальных при получении наследства возникает обязательство по уплате налога в зависимости от типа имущества в сроки, оговоренные в законодательстве.

Нужно ли платить налог при получении наследства по завещанию?

Необходимость уплаты налога при вступлении в права по завещанию тоже отсутствует – достаточно оплатить госпошлину. Реквизиты для транзакции следует получить у нотариуса, который заводит наследственное дело – обратиться к нему нужно в течение 6 мес. с момента смерти завещателя, иначе восстанавливать пропущенный срок придется в судебном порядке и при наличии уважительных причин. Таким образом, при получении наследства платить налог на доходы не нужно.

Нужно ли платить налог при продаже наследства?

Иначе обстоит вопрос в ситуации, когда наследник продает полученное имущество и, соответственно, получает доход. Здесь действует несколько правил:

- если имущество находилось в собственности более трех лет, платить НДФЛ не нужно (п.17.1 ст.217 НК РФ);

- при продаже недвижимости можно уменьшить налогооблагаемую базу на 1 млн. руб., если квартира стоит 1,5 млн., заплатить НДФЛ придется только с 500 тыс. руб.;

- при продаже другого имущества можно заявить вычет в размере 250 тыс. руб.;

- налогооблагаемую базу можно уменьшить на размер расходов, если наследство получено от близкого родственника, например, при продаже квартиры за 1,5 млн. руб., если наследодатель купил ее за 2 млн., платить НДФЛ не придется.

Чтобы уменьшить доход от продажи наследства на сумму расходов родственника, следует подготовить подтверждающие документы – договор купли-продажи и т.д.