Где можно застраховать имущество оформляемое в залог?

Страхование залогового имущества и предметов лизинга

При использовании кредитных средств, взятых под залог имущества предприятия, возникает необходимость обеспечения страховой защиты залогового имущества. Кредитные организации взвешено и обдуманно подходят к вопросам страхования залогового имущества своих клиентов, ориентируясь на опыт и надежность страховщика, а также на высокий уровень и быстроту оказываемых услуг. Это позволяет защитить имущественные интересы как самой компании, так и банка в случае утраты, гибели или повреждения имущества. Именно поэтому большинство крупнейших кредитных организаций России активно сотрудничают с АО «СОГАЗ» и рекомендуют своим клиентам воспользоваться услугами нашей компании. Договоры АО «СОГАЗ» принимают более 200 банков России.

Наши преимущества:

- АО «СОГАЗ» аккредитовано в более чем 250 банках

- индивидуальный подход к каждому клиенту

- 20-летний опыт работы на российском рынке

- надежность, подтвержденная высшими российскими и международными рейтингами

- широкая филиальная сеть – более 600 отделений и офисов продаж по всей стране;

- надежная перестраховочная защита;

- взвешенная тарифная политика;

- специальные программы для крупного бизнеса, позволяющие застраховать весь имущественный комплекс клиента в рамках одного договора на максимально выгодных для клиентов условиях

- специальные программы для малого и среднего бизнеса, позволяющие заключать договоры страхования в минимальные сроки по сокращенному перечню документов без предварительного осмотра имущества по большинству объектов страхования;

- соответствие рисков, применяемых в договорах страхования, реальным рискам эксплуатации данного вида имущества;

- единые стандарты работы на всей территории России.

1. Страхование залогового имущества

- 1.1. Страхование недвижимости

- зданий (административных, производственных, складов, торговых помещений, развлекательных комплексов, офисов и т.д.), сооружений, жилых и нежилых помещений, объектов незавершенного строительства

- 1.2. Страхование движимого имущества

- оборудования (производственного, торгового, технологического, электронного, офисного и т.п.), силовых и других машин, передаточных устройств, готовой продукции, товаров, сырья, материалов и других товарно-материальных ценностей

- 1.3. Страхование средств наземного транспорта и дополнительного оборудования ТС

- легковых и грузовых автомобилей, специальной техники (строительной, с/х техники, дорожно-строительной, грузоподъемных машин и т.п.)

- 1.4. Страхование железнодорожного транспорта

- локомотивов, грузовых вагонов, пассажирских вагонов локомотивной тяги и мотор-вагонного подвижного состава, иного железнодорожного подвижного состава

- 1.5. Страхование специальной техники

- специальных транспортных средств, прицепов и полуприцепов, землеройных машин, дорожно-строительных машин, сварочного оборудования, грузоподъемных машин, передвижных лабораторий;

А также страхование прочего имущества.

Для любого инвестора, в том числе и для лизинговых компаний, первоочередным требованием является получение максимальных гарантий относительно возврата инвестиций. На сегодняшний день СОГАЗ работает со всеми крупнейшими федеральными и региональными лизинговыми компаниями – в общей сложности с более чем 170 лизинговыми компаниями.

Основываясь на практике работы с ведущими лизинговыми компаниями и понимании их потребностей, Группа «СОГАЗ» предлагает комплексную программу страхования имущества, передаваемого в лизинг, обеспечивающую надежную страховую защиту на протяжении всего срока действия договора лизинга.

Страхование лизингового имущества позволяет защитить имущественные интересы лизингодателя и лизингополучателя, а также банка кредитора (при его участии в проекте), в случае утраты, гибели или повреждения предмета лизинг на любой из стадий осуществления лизингового проекта – с момента поставки предмета лизинга продавцом (поставщиком) до момента завершения договора лизинга.

Наши преимущества:

- индивидуальный подход к каждому клиенту

- соответствие рисков, применяемых в договорах страхования, реальным рискам эксплуатации данного вида имущества

- всеобъемлющая защита имущественных интересов всех участников лизингового проекта (лизингодателя, лизингополучателя, банка-кредитора)

- взвешенная тарифная политика

- профессиональная команда сотрудников, специализирующихся на работе с лизинговыми компаниями

- надежная перестраховочная защита

- единые стандарты работы на всей территории России

1. Комплексная программа страхования лизинговых операций

- 1.1 Страховая защита в период поставки имущества

- – страхование лизингового имущества на время транспортировки, включая погрузочно-разгрузочные работы, период хранение на складе.

- 1.2 Страховая защита в период монтажа и пуско-наладочных работ

- – страхование лизингового имущества, требующего дополнительно монтажа и/или проведения пуско-наладочных работ.

- 1.3 Страховая защита в период эксплуатации имущества с учетом его специфики:

-

- Автострахование

- Автокаско;

- Обязательное страхование автогражданской ответственности (ОСАГО);

- Страхование добровольной гражданской ответственности владельцев — транспортных средств (ДСАГО);

- Страхование от несчастного случая водителя и пассажиров.

- Страхование специальной техники

Обеспечивает защиту техники от характерных рисков транспортных средств (ДТП, угон) и имущественных рисков (пожар, авария, стихийные бедствия и пр.), а также рисков повреждения (гибели) техники на период проведения специальных работ.

Страхование оборудования и объектов недвижимости

Страхование лизингового движимого и недвижимого имущества (включая здания, помещения и их отделку, производственное и торговое оборудование, мебель, оргтехнику) осуществляется на случай гибели, утраты, в том числе, на условиях «от всех рисков».

Страхование средств железнодорожного транспорта

Помимо стандартных имущественных рисков договор страхования подвижного состава предусматривает защиту на случаи крушения, аварии, пропажи без вести, происшествия при погрузочно-разгрузочных работах. Предоставляется возможность расширения страхового покрытия до защиты «от всех рисков». Дополнительно в страховой полис может быть включено возмещение расходов по расчистке места происшествия от обломков (остатков) средства железнодорожного транспорта.

Страхование средств водного транспорта

Договор страхования включает возмещение на случаи гибели судна и/или повреждения корпуса, механизмов, оборудования, а также пропажи судна без вести.

Страхование авиационного транспорта

СОГАЗ осуществляет страхование любых видов воздушных судов, агрегатов и дополнительного оборудования на случай гибели, пропажи или повреждения. Дополнительно воздушное судно может быть застраховано от угона, военных и сопутствующих рисков.

Зачем нужно страхование предмета залога по ипотечному кредиту

- 1. Страхование предмета залога — что положено по закону

- 1.1 Для начала разберемся с терминологией

- 1.2 Чем вы рискуете?

- 1.3 Основные документы, которые могут вам потребоваться при оформлении залоговой страховки

- 2. За что платить: выгода мнимая и реальная

- 2.1 О чем идет речь?

Страхование предмета залога — что положено по закону

Тесная связка понятий «имущество» и «страхование» ясна для каждого, кто имеет возможность распоряжаться собственностью и знает, какими душевными переживаниями и материальными расходами чревата ее порча или утрата.

Поэтому само по себе требование одновременно с квартирой приобрести еще и страхование залога по ипотечному кредиту протеста не вызывает. Другой вопрос – более щекотливый: почему я, неся бремя ипотечного кредита, должен дополнительно оплачивать сделку, все выгоды по которой получает банк? Ведь квартиру, находящуюся в залоге, можно считать своей собственностью лишь с определенной долей условности. В таком рассуждении есть определенный резон, тем более что и представители банка, и страховщики не горят желанием давать подробные объяснения, ограничиваясь лаконичным: «так положено».

Для начала разберемся с терминологией

Залог — это способ обеспечения долгового обязательства. При залоге кредитор также именуется залогодержателем, а должник – залогодателем. В случае неисполнения должником обязательств по кредитному договору, к залогодержателю переходят права на заложенное имущество. Он может распорядиться этим имуществом по своему усмотрению, с целью погашения долга.

Согласно ст. 31 Федерального закона «Об ипотеке (залоге недвижимости)», имущественное страхование объекта залога при ипотеке является обязательным. С его помощью покрываются риски полного или частичного уничтожения имущества в результате неблагоприятных внешних воздействий: пожара, затопления, стихийных бедствий и т. д. При ипотеке страхование предмета залога также снижает риск невозврата кредита по причине утраты залогодателем имущества, выступавшего материальным обеспечением кредита.

Договор страхования залога – соглашение между страхователем (который одновременно является залогодателем и должником по кредитному договору) и страховщиком (в лице уполномоченного представителя страховой компании). Согласно этому соглашению, страховщик обязан осуществить выплату при наступлении страхового случая, а страхователь — уплатить соответствующую страховую премию (взнос). Срок действия договора страхования привязан к сроку кредитного договора, на протяжении которого действует залог.

Выгодоприобретатель по договору страхования залога — в случае с ипотекой, им становится банк-кредитор, на основании трехстороннего соглашения между банком, должником (страхователем) и страховщиком. Как правило, в соглашении оговаривается порядок расчетов при наступлении страхового случая, в частности, о выплате возмещения по заложенному имуществу. При этом сумма выплаты не должна превышать остаток задолженности по кредитному договору.

Чем вы рискуете?

Когда вы только-только въехали в новую квартиру, совсем не хочется думать о плохом. И конечно же, скорее всего, вы будете очень бережно относиться к своему имуществу. Но, увы, многоквартирный дом сам по себе является зоной риска, особенно если речь идет о новостройке или жилье, относящемся к ветхому фонду. Вашему спокойствию угрожает множество факторов. Часть рисков можно минимизировать, но на некоторые повлиять собственной волей попросту невозможно – только уповать на то, что «пронесет». Это и пожар, вспыхнувший по вине пьяного соседа, и петарда, брошенная в окно на Новый Год, и неудачный ремонт, при котором произошло повреждение несущих конструкций, или, упаси Бог, вас кто-то напрочь залил кипятком или засыпал нанопылью… Сюда еще нужно приплюсовать уже ставшие притчей во языцех взрывы бытового газа, химические утечки, внезапное повышение радиационного фона и прочие «ужасы нашего городка». А самое неприятное – что даже если эти кошмары наступят все разом, и жилье либо станет вовсе непригодным для жизни, либо существенно потеряет в цене, никто и ничто не снимет с вас обязанности по выплате ипотеки.

Согласитесь, есть большая разница в погашении кредита за квартиру, где вы наслаждаетесь семейным уютом, или за обгорелые останки, в реставрацию которых нужно вложить миллионы…

Вот почему и ваше сердце, и сердце кредитора может успокоить только страхование предмета залога по ипотеке. Полнота этого перечня зависит от правил выбранной вами страховой компании. Кстати, недавно законодатели окончательно согласились с тем, что банк не имеет права навязывать заемщикам услуги определенного страховщика, так что выбор вариантов расширился.

Впрочем, страховка залога по ипотеке в компании, аккредитованной банком, имеет свои плюсы, поскольку здесь, что называется, «все схвачено», процесс проходит без лишней волокиты, ну и при определенных раскладах можно получить скидку при оформлении полиса.

Основные документы, которые могут вам потребоваться при оформлении залоговой страховки

- Заявление (по форме страховой компании);

- Опись имущества, подлежащего страхованию;

- Копия кредитного договора/копия договора о залоге/возможно, потребуется также копия договора купли-продажи;

- Копия свидетельства о государственной регистрации залога (если регистрация предусмотрена законом), квитанция об оплате госпошлины;

- Выписка из реестра регистрации залогов.

Но в каждом конкретном случае список может быть скорректирован страховщиком. В зависимости от представленного «портфолио», будет рассчитана стоимость полиса страхования залога по кредитному договору.

За что платить: выгода мнимая и реальная

Страхование залога при ипотеке обычно обходится дешевле других видов полисов. Так, защитить квартиру от риска разрушения в среднем по рынку обходится в 0,2-0,4% от размера выданного кредита. Но поскольку при ипотеке чаще всего используется комплексное страхование, то есть помимо залога страхуется еще жизнь и здоровье, а также титул (об этих видах страхования читайте на нашем портале в разделе «Публикации»), то на круг сумма может быть и не такой уж маленькой.

При расчете страховой суммы за основу обычно берется сумма задолженности по кредиту плюс 10%. Индивидуальная стоимость полиса зависит от тарифов страховой компании.

Вроде бы, логичнее всего искать компанию, которая предложит самые низкие тарифы… На самом деле такая экономия (как и вообще экономия на страховке) может быть дурной, и оказать вам медвежью услугу при наступлении страхового случая.

О чем идет речь?

Закон «Об ипотеке» требует страхования предмета залога лишь на сумму ипотечного кредита, с учетом процентов.

Это едва ли будет иметь значение, если страховой случай так и не наступит. Но если наступит, то произойдет во что: страховая компания погасит банку остаток долга… и все. Банк доволен, страховщики не очень, но не в таком уж сильном накладе (чем позже наступил страховой случай, тем меньшую сумму нужно отдать на покрытие долга). А вот вы, хоть и сохраните жилье, не получите никаких дополнительных средств на устранение последствий несчастья. Или – на приобретение новой квартиры, если от старой вообще мало что осталось…

Но выход есть: страховка залога не на сумму ипотечного кредита, а на полную стоимость. На языке страховщиков это называется «безусловная франшиза». То есть, при наступлении страхового случая, страховщик гасит вашу ипотеку, а остаток от полной стоимости квартиры передается вам. Да, разумеется, стоить такой полис будет гораздо дороже, однако лишь в этом случае вы можете быть уверены, что не останетесь в итоге у разбитого корыта.

Вывод ясен – ни банки, ни страховые компании не лукавят, когда говорят о взаимовыгодных условиях страхования залога. И законодатель в данном случае проявляет разумную предусмотрительность, поскольку требование обязательного страхования ипотечных квартир в разы снижает риски, сопряженные с этим видом ссуд. А самое главное, что страхование залога позволит вам в любой ситуации не только выплатить долг, но и получить в свое распоряжение свободные денежные средства.

Продление страхования ипотеки Онлайн

от 10 000 ₽

Сумма страховой защиты

12 месяцев

Особенности страхования

Что застраховано?

Конструктивные элементы квартиры, комнаты или жилого дома

- Несущие и ненесущие стены

- Перекрытия, перегородки

- Окна, входные двери

При страховании индивидуального жилого дома дополнительно застрахованными элементами являются крыша и фундамент жилого дома.

От чего застраховано?

Гибель, повреждение или утрата застрахованного имущества вследствие:

- Пожара, удара молнии, взрыва газа, употребляемого для бытовых надобностей

- Падения летающих объектов или их обломков, грузов

- Наезда транспортного средства, а также навала судна

Когда начинает действовать полис страхования?

Если Вы пролонгируете полис до даты окончания предыдущего – то на следующий день после окончания предыдущего договора страхования. Если Вы оформляете новый полис или пролонгируете после окончания предыдущего полиса – то с 00 часов дня, следующего за днем уплаты страховой премии.

Как я получу полис?

При оформлении полиса в ПАО Сбербанк Вы получаете полис сразу после оплаты. При онлайн-оформлении полис отражается в личном кабинете на сайте www.sber.insure, а также направляется на Ваш электронный почтовый ящик. Бумажная копия будет отправлена заказным письмом Почтой России по адресу расположения недвижимости, которая является объектом страхования. Доставка писем Почтой России по стране обычно происходит около 3 недель. В письме будет Ваш страховой полис, условия страхования и памятка. Если у Вас нет возможности забрать письмо ввиду удаленности почтового отделения, сообщите нам об этом через Контактную форму, мы направим Вам полис на другой адрес.

Нужно ли в Банк сообщать об оформлении полиса?

Информация о том, что вы оформили новый страховой полис будет автоматически передана в ПАО Сбербанк. Поэтому Вам не потребуется уведомлять Банк самостоятельно.

Что делать, если в договоре страхования есть ошибка?

Если в полисе допущена ошибка, позвоните нам по телефону 8 800 555 555 7. Специалисты Контактного Центра проконсультируют Вас по дальнейшим действиям.

У меня изменились паспортные данные. Как сообщить новые данные в Страховую компанию?

Отправьте, пожалуйста, информацию через Контактную форму. Просим Вас приложить к запросу скан-копии или читаемые фото страхового полиса и документа, подтверждающего факт изменения паспортных данных.

Могу ли я после погашения кредита расторгнуть страховой полис и вернуть оставшиеся деньги?

При расторжении Договора страхования заключенного после 01.09.2020 г. в целях обеспечения исполнения обязательств заемщика по договору потребительского кредита (займа) или ипотечного кредита после погашения такого кредита, при условии отсутствия страховых событий СК возвращает оплаченную часть премии пропорционально времени в течение которого действовало страхование. Для этого необходимо направить в СК заявление на расторжение и документ, подтверждающий факт полного досрочного погашения ипотечного кредита. Расторжение происходит с даты получения СК заявления или иной даты, установленной по обоюдному согласию сторон. Возврат денежных средств осуществляется в течение 7 (семи) рабочих дней со дня получения СК заявления.

В отношении договоров ипотечного страхования, заключенных до 01.09.2020 г. при погашении кредита после указанной даты вопрос решается индивидуально, для чего необходимо обратится в СК.

Кто получит деньги при наступлении страхового случая?

Банк в размере непогашенной части задолженности по Кредитному договору. Собственники застрахованного имущества или их наследники – в оставшейся части страховой выплаты.

Предусмотрена ли франшиза по условиям полиса?

Условия страхового полиса не предусматривают франшизу.

Мне необходимо письмо с разрешением Страховой компании о реконструкции объекта страхования. Как я могу его получить?

Если Вам необходимо письмо о согласовании реконструкции объекта страхования, направьте данный вопрос через Контактную форму с указанием номера полиса. Мы проконсультируем Вас по дальнейшим действиям.

Я планирую сдать квартиру в наём. Как мне получить разрешение для Банка?

Для оформления письма о безвозмездном / возмездном пользовании жилого помещения, направьте данный вопрос через Контактную форму с указанием номера полиса. Мы проконсультируем Вас по дальнейшим действиям.

Потерял полис, как восстановить?

Если полис страхования оформлен Онлайн (сайт страховой компании, Сбербанк Онлайн), его можно восстановить любым удобным для Вас способом:

- Зайти в Личный кабинет на сайте страховой компании и посмотреть/скачать полис.

- Зайти в Сбербанк Онлайн в раздел «Страхование» и посмотреть информацию по действующему Договору страхования.

- Написать на почтовый ящик [email protected], предварительно заполнив заявление «о внесении изменений», в соответствующей графе указать «дубликат полиса». Отправить обращение, приложив скан или фото подписанного заявления.

- Позвонить по номеру 900, в режиме диалога оператор сможет сверить с Вами данные электронные адреса для отправки.

Если полис страхования оформлен в отделении Банка, рекомендуем обратиться в отделение ПАО Сбербанк, предоставляющее услуги по страхованию, для написания заявления и получения дубликата полиса. Список адресов можно посмотреть по ссылке.

Требуется внести изменения или расторгнуть договор страхования?

При внесении изменений в договор страхования

-

оформите обращение на внесение изменений через Личный кабинет на сайте ООО СК «Сбербанк Страхование»

или

- заполните заявление на внесение изменений и передайте в Страховую компанию удобным для Вас способом:

- через отделение ПАО Сбербанк, предоставляющее услуги по страхованию. Список адресов можно посмотреть по ссылке;

- письмом по адресу: 121170, г. Москва, ул. Поклонная, дом 3, корп. 1, 1 этаж, пом. 3;

- самостоятельно или курьерской службой в офис по адресу: 121170, г. Москва, ул. Поклонная, дом 3, корп. 1, 1 этаж, пом. 3 (режим работы: понедельник-четверг с 09:00 до 18:00, пятница с 09:00 до 17:00; суббота, воскресенье и праздничные дни – выходной).

Также заявление на внесение изменений может быть направлено на электронный почтовый ящик [email protected] в виде скан-копии при соблюдении следующих условий:

- заявление оформлено по шаблону Страховщика;

- все обязательные графы заявления заполнены необходимой информацией;

- заявление подписано собственноручной подписью заявителя;

- заявление заполнено разборчивым почерком и является читаемым;

- заявление направлено с адреса электронной почты, доступ к которому имеет только заявитель;

- к заявлению приложена фотография заявителя, держащего в руке открытый на странице с указанием ФИО документ, удостоверяющий личность заявителя, реквизиты которого указаны в заявлении.

Страховщик с учетом исполнения приведенных выше требований, а также условий конкретного страхового продукта вправе самостоятельно принять решение о достаточности или недостаточности направленных страхователем документов, о чем Страховщик уведомляет заявителя путем направления информационного сообщения на адрес электронной почты, с которого было направлено заявление.

Страховщик с учетом исполнения приведенных выше требований, а также условий конкретного страхового продукта вправе самостоятельно принять решение о достаточности или недостаточности направленных страхователем документов, о чем Страховщик уведомляет заявителя путем направления информационного сообщения на адрес электронной почты, с которого было направлено заявление.

Направляя заявление описанным выше способом, заявитель подтверждает:- что доступ к адресу электронной почты, с которого направлено заявление и приложенные к нему документы, имеет только заявитель;

- что для дальнейшей коммуникации с заявителем по вопросам, связанным с изменением и расторжением договора страхования может быть использован адрес электронной почты, с которого направлено заявление.

Действия по договору страхования будут произведены в течение 10 (десяти) рабочих дней со дня получения заявления Страхователя о внесении изменений. Если потребуются дополнительные документы, то мы Вам обязательно об этом сообщим.

Для расторжения договора страхования

-

оформите обращение на расторжение через Личный кабинет на сайте ООО СК «Сбербанк Страхование»

или

- 1. Страхование предмета залога — что положено по закону

- заполните заявление на расторжение и передайте в Страховую компанию удобным для Вас способом:

- через отделение ПАО Сбербанк, предоставляющее услуги по страхованию. Список адресов можно посмотреть по ссылке;

- письмом по адресу: 121170, г. Москва, ул. Поклонная, дом 3, корп. 1, 1 этаж, пом. 3;

- самостоятельно или курьерской службой в офис по адресу: 121170, г. Москва, ул. Поклонная, дом 3, корп. 1, 1 этаж, пом. 3 (режим работы: понедельник-четверг с 09:00 до 18:00, пятница с 09:00 до 17:00; суббота, воскресенье и праздничные дни – выходной).

Также заявление на расторжение может быть направлено на электронный почтовый ящик [email protected] в виде скан-копии при соблюдении следующих условий:

- заявление оформлено по шаблону Страховщика;

- все обязательные графы заявления заполнены необходимой информацией;

- заявление подписано собственноручной подписью заявителя;

- заявление заполнено разборчивым почерком и является читаемым;

- заявление направлено с адреса электронной почты, доступ к которому имеет только заявитель;

- к заявлению приложена фотография заявителя, держащего в руке открытый на странице с указанием ФИО документ, удостоверяющий личность заявителя, реквизиты которого указаны в заявлении.

Страховщик с учетом исполнения приведенных выше требований, а также условий конкретного страхового продукта вправе самостоятельно принять решение о достаточности или недостаточности направленных страхователем документов, о чем Страховщик уведомляет заявителя путем направления информационного сообщения на адрес электронной почты, с которого было направлено заявление.

Страховщик с учетом исполнения приведенных выше требований, а также условий конкретного страхового продукта вправе самостоятельно принять решение о достаточности или недостаточности направленных страхователем документов, о чем Страховщик уведомляет заявителя путем направления информационного сообщения на адрес электронной почты, с которого было направлено заявление.

Направляя заявление описанным выше способом, заявитель подтверждает:- что доступ к адресу электронной почты, с которого направлено заявление и приложенные к нему документы, имеет только заявитель;

- что для дальнейшей коммуникации с заявителем по вопросам, связанным с изменением и расторжением договора страхования может быть использован адрес электронной почты, с которого направлено заявление.

Действия по договору страхования будут произведены в течение 10 (десяти) рабочих дней со дня получения заявления на расторжение от Страхователя. Если потребуются дополнительные документы, то мы Вам обязательно об этом сообщим.

Хочешь кредит — получи страховку: что такое ипотечное страхование залога

При оформлении ипотеки заёмщик по закону должен застраховать приобретаемую недвижимость. Нередко эта ситуация становится весьма неожиданной. Поэтому мы разложили всё по полочкам и подробно рассказали про страхование залога на имущество.

Что такое страхование залога

По данным Банка России, в прошлом году кредитные организации заключили 790 тыс. ипотечных договоров. Когда банк выдаёт кредит на движимое или недвижимое имущество, в качестве гарантии, что выплата произойдёт, он может запросить страховку залога имущества.

Залог — это способ обеспечения долгового обязательства. При залоге кредитор также именуется залогодержателем, а должник — залогодателем.

Страхование залога — единственный обязательный по закону вид страхования при оформлении ипотеки, то есть покупки жилья в кредит. Описано это требование в ФЗ № 102 «Об ипотеке (залоге недвижимости)».

Если заёмщик не исполняет свои обязательства, банк имеет право забрать заложенное имущество и распоряжаться им в своих интересах.

С помощью страхования залога (залогового имущества) покрываются риски уничтожения или ущерба залогового имущества в случае внешних факторов.

Также такое страхование может повлиять и на риски с нарушением обязательств заёмщиком. Важно учитывать, что страхование залога отличается от обычного страхования жилья.

Договор страхования залога это соглашение между страхователем (банком) и страховщиком (страховая компания). Согласно этому договору, если наступит непредвиденная ситуация с залоговым имуществом, компания выплатит средства банку, а банк будет выплачивать регулярный взнос.

Срок договора равен сроку кредитного соглашения. Когда кредит погашен, срок полиса тоже заканчивается.

Страховая сумма — это лимит, который устанавливает страховая компания на покрытие непредвиденной ситуации. От её размера зависит и страховая премия, платёж по договору.

Есть два важных нюанса при формировании страхового лимита:

- страховая сумма либо равна сумме кредита, либо немного выше для покрытия штрафов за просрочку;

- страховая сумма может уменьшаться вместе с уменьшением суммы кредита.

У некоторых страховых существует функция расширения страховой суммы до рыночной стоимости квартиры. Выгода заключается в том, что если жильё заберут или оно будет уничтожено, будет возмещён первоначальный взнос по кредиту.

Ипотечное страхование включает в себя только конструктивные сооружения. Но в расширенном полисе для жилья (либо дополнительной страховке квартиры) можно будет выбрать отделку, имущество внутри дома и застраховать гражданскую ответственность. Чаще всего обычное ипотечное страхование не включает такие возможности. Подробнее о том, зачем страховать квартиру, если она уже застрахована по ипотеке, мы рассказывали в отдельной статье.

Важные нюансы страхования залога

Переезд в новую квартиру или дом — радостное событие, и большинство заёмщиков относятся к новому жилью очень бережно. Но жильё никогда не защищено от непредвиденных ситуаций извне.

Существуют неприятности, которые нельзя полностью минимизировать заранее: пожар, кража, заливы соседями. Многоквартирный дом — зона рисков, которые сопряжены с жизнью в городе. Но и частные дома порой могут пострадать от непогоды или перепада напряжения.

Вера, клиент «Манго Страхование», столкнулась с неприятной ситуацией: в их только что купленной квартире в новостройке произошло затопление по вине соседей. Если бы не выручила страховка, со слов Веры, она бы «влетела в копеечку» с ремонтом.

В случае, если жильё пострадает, оплачивать придется не только ремонт, но и ипотечные выплаты. А платить из своего кошелька за пострадавшее имущество всегда неприятно.

Нередко к залоговому страхованию идёт комплексное страхование: защищены риск здоровья и жизни у плательщика, а также его титул. О последнем мы подробно рассказывали в этой статье.

Суть титульного страхования заключается в защите права собственности на приобретаемое имущество. По сути, это защита самой покупки квартиры.

Страхование жизни и титула по закону не считается обязательным, и от него можно отказаться. Но при заключении такого типа страхования банк может предложить льготный процент по кредиту. Однако значительная польза такого типа страхования заключается в том, что расходы не лягут на плечи родственников в случае болезни или гибели заёмщика.

Важно: банк не может требовать оформить полис в конкретной страховой компании . Это нарушение Постановления Правительства РФ № 386 и Федерального закона «О защите конкуренции». В таком случае можно обратиться в ФАС с жалобой на банк.

Стоимость ипотечного страхования не самая высокая, но с дополнительными услугами она может возрасти. Тем не менее её польза для защиты финансов остаётся неизменной. Если страховой случай не наступит, особой разницы от наличия полиса можно не заметить. Но если неприятность не минует, страховая компания погасит банку остаток долга. А в случае дополнительной страховки, можно рассчитывать и на средства по возмещению ущерба.

Стоит рассмотреть вариант страховки с «безусловной франшизой». При наступлении страхового случая будет погашена ипотека, а остаток от полной стоимости жилья будет передан владельцу жилья. Подобная страховка стоит дорого, но позволяет гарантировать полную защиту.

1 сентября 2020 года в силу вступил новый закон. Теперь заёмщики, оформив кредит в совокупности со страховкой, могут вернуть часть премии.

А если удалось погасить кредит раньше времени, есть шанс вернуть часть страховой премии. Об этом мы написали целую статью.

Как выбрать правильную страховую

Перед заключением договора стоит проверить страховую компанию. Мы подробно рассказывали об этом процессе в отдельной статье, но напомним общий план действий.

Банк обязан дать время на выбор страховой компании из списка . Поэтому рассмотрим подробно каждый из этапов, чтобы отведённое на проверку время не прошло зря.

Прочитать отзывы про компанию. Своим мнением клиенты страховых компаний делятся на специальной платформе — Народном рейтинге страховых компаний. Изучить отзывы и рейтинги страховых компаний позволяет также сайт Банки.ру.

Документы, подтверждающие существование компании: устав, ИНН, ОГРН, подтверждение о постановке на учёт юридического лица, реквизиты, адрес, контакты. Это также страховая лицензия — подтверждение того, что компании разрешено заниматься защитой финансовых рисков. Дополнительно проверить документы можно на сайтах ЦБ РФ, Всероссийского союза страховщиков, ФНС РФ, а также обратить внимание на Единый всероссийский федеральный реестр о банкротстве.

Проверить договор и страховые правила. Договор в страховой компании содержит только основные выписки из правил страхования. Полис (договор) содержит лишь основные условия.

В договоре в первую очередь необходимо обращать внимание на:

- общие условия страхования;

- лимиты и суммы выплат при наступлении рисков;

- ситуации, при которых будут выплачивать компенсацию;

- условия, прописанные «мелким шрифтом»: правила расторжения договора и иные нюансы.

Важно: заранее изучите расширенные возможности страховки и дополнительные покрытия полиса.

Как оформить залоговую страховку

Страховка залога по ипотеке в надёжной страховой компании проходит быстро и без лишних сложностей. Для её оформления могут потребоваться следующие документы:

- заявление на получение страхового полиса;

- опись имущества, подлежащего страхованию;

- копия договора о залоге и копия договора купли-продажи;

- копия свидетельства о государственной регистрации залога (если она предусмотрена законом);

- квитанция об оплате госпошлины;

- выписка из реестра регистрации залогов.

Список корректируется страховой компанией. В зависимости от информации в указанных выше документах будет рассчитываться стоимость полиса по залогу.

Недавно ЦБ РФ предложил переложить расходы за страхование ипотеки на сами банки.

«Регулятор предлагает обязать банки страховать заложенное имущество, а также жизнь и здоровье ипотечных заёмщиков без исключений — кредит может быть выдан только при наличии у клиента таких страховых полисов» (РБК).

Будет ли принято это решение, мы узнаем лишь в 2021 году, а пока стоит отметить, что страхование залога может иметь вполне ясные преимущества. Однако при выборе страховой компании и дополнительных услуг к полису необходимо максимальное внимание.

Как выгодно оформить страхование ипотеки Сбербанка: ТОП-5 компаний 2021 года

Если вы планируете оформить ипотеку в Сбербанке в 2021 году или уже имеете кредит от данного банка, вам будет полезна данная статья.

Расскажем, какая страховка обязательна при ипотеке в Сбербанке, как сэкономить на страховании ипотеки, и где оформить самый дешевый полис в 2021 году.

Что страховать для ипотеки Сбера в 2021 году?

Условия ипотечного страхования неизменны уже несколько лет. Сейчас заемщики по-прежнему должны обязательно застраховать имущество (квартиру). Титульное и личное страхование остаются добровольными видами защиты.

Страховать квартиру для ипотеки нужно каждый год. Стоимость страховки будет пересчитываться и уменьшатся в соответствии с погашением задолженности. Помимо этого вы вправе каждый год менять страховую компанию и оформлять личное страхование или имущества там, где будет дешевле.

Выберите страхование:

Нужна ли страховка жизни для ипотеки Сбербанка

Формально заемщик самостоятельно решает, страховать жизнь или нет, и банк не может навязать данную услугу. Тем более Сбербанк не должен требовать от вас страховать жизнь именно у них.

На самом деле каждый обладатель ипотеки сталкивается с оформлением страховки жизни и здоровья. Это связано с тем, что Сбер повышает изначальную ставку, если клиент отказывается предоставлять страховку жизни.

Такой вариант не выгоден для заемщика, поэтому в 99% случаев оформляется 2 страховки: на квартиру и на жизнь заемщика по ипотеке.

Комплексная страховка для Сбербанка или отдельные?

Можно купить каждую из страховок в разных компаниях, а можно оформить комплексное страхование у одного страховщика. Тут нужно смотреть в каждом конкретном случае, какой из вариантов будет выгоднее.

Дело в том, что страховые компании устанавливают свои тарифы на каждый из факторов при страховании жизни и имущества.

На цену страхования жизни для ипотеки влияет:

- Пол и возраст клиента;

- Состояние здоровья;

- Профессия и место работы.

На стоимость ипотечной страховки квартиры влияют:

- Год постройки дома;

- Тип ипотечного жилья (квартира или дом);

- Наличие деревянных перекрытый и газового оборудования и т.д.

Например, одна компания по коэффициенту «пол» ставит цену выше для мужчин, а вторая делает одинаковую цену, как для женщин, так и для мужчин. Отсюда и разница в стоимости на ипотечную страховку в СК.

Как узнать, где дешевле страховать ипотеку Сбера

На сайтах страховых компаний есть калькуляторы ипотеки, где можно рассчитать стоимость страховки. Но далеко не все компании предоставляют возможность предварительного расчета страхования жизни.

Чтобы сравнить все цены, вам необходимо выбрать несколько компаний из списка аккредитованных для страхования ипотеки Сбербанка и рассчитать стоимость в каждой из них.

Можно поступить проще и сравнить стоимость всех доступных для вас страховок на одном сайте – Полис812. Наш страховой центр предлагает ипотечные страховки по ценам как у страховых компаний и даже ниже.

Каждый клиент может воспользоваться промокодом на 5% скидку при страховании жизни или квартиры для ипотеки на Полис812.

Какие компании самые дешевые для страхования ипотеки Сбербанка

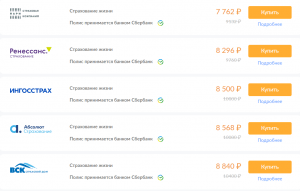

Рассмотрим, в какой компании дешевле застраховать жизнь для ипотеки Сбербанка на Полис812:

Какая из предложенных страховок лучше? Несмотря на то, что самым дешевым вариантом является компания ПАРИ, лучше отдать предпочтение компании Ингосстрах.

Данную страховку клиенты выбирают чаще всего и отзываются о страховщике в основном в положительном ключе. Ингосстрах надежная и в то же время доступная компания.

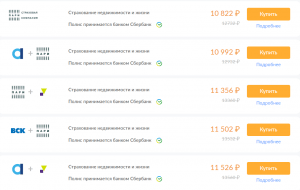

Какая комплексная страховка ипотеки дешевле:

Одни из самых доступных в данной категории будут полисы ПАРИ в паре с другими страховщиками.

Еще более 20 доступных вариантов вы можете посмотреть на Полис812 при расчете страховки.

Как купить страховку ипотеки для Сбербанка онлайн со скидкой

Оформить ипотечную страховку со скидкой для Сбера на Полис812 можно за несколько простых шагов:

- Введите данные по ипотеке от Сбербанка.

- Укажите вид страхования: жизнь, квартира, комплексное. Выберите компанию и нажмите «купить».

- Заполните данные для страхового договора и оплатите ваш полис.

- Готовый документ придет на e-mail.

Ипотечное страхование: что это и нужно ли от него отказываться

Ипотечное страхование — это и гарантия безопасности сделки для банка, и, как может показаться, лишняя головная боль для заемщиков. Выберу.Ру разбирается, нужна ли страховка при ипотеке и можно ли от нее отказаться.

Ипотека – это, зачастую, единственная возможность для многих семей получить собственную квартиру. Однако многих отталкивают условия, которые банки выставляют клиентам, собирающимся получить займ. Среди этих условий – оформление страховки, которую многие заемщики не горят желанием оплачивать. Давайте разберемся, что это, для чего это нужно и можно ли безболезненно отказаться от страхования при оформлении ипотеки.

Теория: что такое ипотечное страхование и зачем оно нужно

Страховка, по определению – это возмещение убытков, которые потерпело физическое или юридическое лицо. Оформляя страховку, вы получаете гарантию, что, при наступлении страхового случая, вы получите возмещение из денежного фонда, сформированного из уплачиваемых вам страховых взносов.

Что такое страховой случай? В случае с ипотекой — это событие, которое негативно влияет на выплату полученного клиентом банка займа. Это может быть серьезная болезнь, инвалидность, потеря трудоспособности, смерть, а также утрата или повреждение предмета залога и потеря права собственности. Если что-то из этого произойдет с заемщиком, страховая компания выплатит банку оставшуюся часть долга.

Почему необходимо получить страховку при оформлении ипотеки? Все довольно просто. Для банка страховка – гарантия того, что долг по кредиту будет выплачен даже если с клиентом или с заложенным имуществом что-то случится. Это также позволяет банку снизить процентную ставку по ипотеке и увеличить срок кредитования. С другой стороны, заемщик, застраховавшись, может быть уверен, что его финансовые обязательства будут выполнены, если, например, он потеряет трудоспособность, не сможет получать доход, необходимый для выплаты кредита.

Тем самым страхование поддерживает надежность системы ипотечного кредитования, распределяя риски между заемщиком, банком и страховщиком.

Основная особенность ипотечного страхования в том, что выгодоприобретатель – это банк, выдавший вам кредит. Если при обычном страховании имущества возмещение получает владелец квартиры, то в случае со страхованием при ипотеке пострадавшим считается кредитор, в залоге у которого находится квартира.

Страхование залогового объекта – то есть купленной в кредит квартиры, – является обязательным в большинстве банков. Производить оплату страховых рисков можно как частями ежегодно, так и единым платежом. При это при единоразовой оплате договор заключается на весь срок действия по ипотечному кредиту или же разбивается на несколько частей. Ежегодное перезаключение страховки, при котором возможно каждый год вносить оплату, позволяет отказаться от заключения нового договора как только его обязательства перед банком будут выполнены.

Виды ипотечного страхования

К ипотечным видам страхования принято относить следующие типы:

Страхование объектов недвижимости

Недвижимость застраховывается на случай пожара, наводнения, землетрясения и других техногенных катастроф или стихийных бедствий. Стандартная страховка имущества при ипотечном кредитовании включает только целостность объекта, его стен, перекрытий и т. д. , и очень редко договор предусматривает защиту от кражи имущества из квартиры. Кроме того, стоит учесть, что кредитная организация чаще всего страхует только сумму кредита, а не полную стоимость объекта недвижимости. В интересах клиента позаботиться и о ней, чтобы, в случае наступления страхового случая, полностью компенсировать убытки.

Страхование жизни и трудоспособности заемщика

Срок ипотечного кредитования очень велик, и на его протяжении с заемщиком могут произойти различные ситуации – от травм и болезней до частичной или полной потери трудоспособности и смерти. Застраховаться от всего этого стоит в обязательном порядке, ведь, если что-то из этого произойдет, вы больше не сможете зарабатывать и, соответственно, выплачивать кредит. Ипотечные обязательства никуда не денутся, а финансовая нагрузка лишь увеличится. Кредитор же не может интересоваться жизнью заемщика и его финансовой ситуацией. Если у вас нет финансового ресурса, который вы сможете использовать в случае наступления страхового случая, стоит застраховать свою жизнь и трудоспособность. Тогда расходы возьмет на себя страховая компания.

Страхование титула при покупке квартиры

Этот вид страхования защищает заемщика и кредитора от утраты права на собственность в случае возникновения претензий на право собственности от третьих лиц. Застраховать титул также важно, ведь это позволит минимизировать риски посягательства на приобретенную недвижимость и позволить обеспечить юридическую безопасность сделки. Однако стоит запомнить, что титульное страхование не вернет утраченный объект недвижимости, но защитит финансовые вложения.

Существует еще одна опция страхования, которая заключается в страховке гражданской ответственности перед третьими лицами – соседями заемщика, например. В этом случае страховка действует в случае затопления заемщиком квартиры соседей. Гражданская ответственность перед кредитором заключается в покрытии ущерба, нанесенного из-за неисполнения кредитором финансовых обязательств – при просрочках или невозможности совершать дальнейшие платежи, например, из-за сокращения на работе.

Обязательно ли страхование при ипотеке?

Если коротко – то обязательно. Причем это прописано в законодательстве. В ФЗ № 102-ФЗ “Об ипотеке” говорится о том, что заемщики обязаны застраховать предмет залога – то есть квартиру. Личное страхование, так же, как и титульное, в законе определяется как добровольное. При этом сами банки настоятельно рекомендуют оформить такую страховку. Да, она не обязательна, но это позволит снизить ставку кредита как минимум на 1%, так как займ не будет считаться слишком рисковым.

Вам навязывают личное и титульное страхование? На этот случай существует судебная практика, которая показывает, что в большей части случаев требование банка заключить договор страхования жизни, здоровья или титула и отказ от выдачи кредита без выполнения этого условия – злоупотребление свободой договора.

Указом ЦБ РФ в 2015 году постановлено, что заемщик имеет право отказаться от навязанного страхового продукта в течение 5 дней с момента подписания соответствующих документов. Сумма, уплаченная заемщиком, будет возвращена полностью.

Можно ли вернуть страховку по ипотеке?

Клиент банка может вернуть страховку по ипотечному кредиту. Как правило, в условиях договора страхования указано, что клиент может вернуть страховую премию в размере до 40−70% за неиспользованные годы, но только после того, как кредит будет полностью погашен, а в процессе выплат не произошел страховой случай. Можно вернуть часть премии и в процессе выплаты кредита, однако это будет невыгодно клиенту – банк поднимет процентную ставку на кредит.

Существует три способа вернуть страховку:

- В течение месяца после заключения договора страховки клиент может отказаться от полиса и оформить возврат. Если договор уже вступил в силу, сумма будет возвращена частично – с вычетом дней, прошедших за время действия договора. Если же вы оформили договор с отсрочкой и он еще не вступил в силу, сумма вернется в полном объеме.

- Вернуть страховую премию можно и в срок от одного до трех месяцев со дня заключения договора, однако в этом случае вы сможете вернуть лишь часть потраченных средств. В каждой отдельной компании размер суммы варьируется.

- Если вы выплатили ипотеку полностью или хотите вернуть страховку в течение трех месяцев после оплаты, но до окончания действия документа, вернуть сумму можно только на незадействованную сумму страховки в зависимости от оставшегося срока.

Возвращаем страховку после выплаты ипотеке

После того, как клиент выплатил ипотеку досрочно, он может получить справку о том, что долг по ипотеке возвращен до истечения срока платежа. Оформление такой справки может занять до месяца. С этой справкой заемщик может обратиться в страховую компанию и составить заявление о возврате средств, к которому, кроме справки, прикладываются другие документы – о них нужно уточнить у сотрудников страховой компании. Также к заявлению нужно приложить номер банковского счета для перевода средств, не использованных по страховке.

После этого остается лишь дождаться решения страховой компании о возврате средств. Как правило, в договоре оговаривается время, за которое клиент получит ответ, однако если в официальных бумагах нет такого пункта, срок рассмотрения заявления может достигать одного месяца.

Если страховая компания приняла положительное решение, деньги переводят на счет, который клиент указал в заявлении. Их можно использовать на любые свои нужды.

Страховые компании

Каждый банк тщательно отбирает страховые компании для сотрудничества и защиты своих интересов. Наиболее часто среди аккредитованных российскими банками страховых компаний встречаются:

- ВТБ Страхование,

- Ингосстрах,

- Росгосстрах,

- СОГАЗ,

- ВСК,

- Либерти Страхование,

- АльфаСтрахование,

- РЕСО-Гарантия,

- Ренессанс Страхование,

- УралСиб,

- Согласие,

- РСХБ-Страхование,

- МАКС,

- ЭНЕРГОГАРАНТ.

- Автострахование

-

- специальных транспортных средств, прицепов и полуприцепов, землеройных машин, дорожно-строительных машин, сварочного оборудования, грузоподъемных машин, передвижных лабораторий;