Учет лизингового имущества на балансе лизингодателя проводки

Бухгалтерский и налоговый учет лизинговых операций у лизингодателя. Примеры (Часть 1)

Автор: Бурсулая Т. Д., ведущий аудитор

ООО «РАЙТ ВЭЙС»

Гражданско-правовые отношения

В соответствии со ст. 665 Гражданского кодекса РФ и ст. 2 Федерального закона от 29.10.1998 N 164-ФЗ «О финансовой аренде (лизинге)» по договору финансовой аренды (договору лизинга) арендодатель (лизингодатель) обязуется приобрести в собственность указанное арендатором (лизингополучателем) имущество у определенного им продавца и предоставить арендатору это имущество за плату во временное владение и пользование.

Предмет лизинга, переданный во временное владение и пользование лизингополучателю, является собственностью лизингодателя (п. 1 ст. 11 Федерального закона N 164-ФЗ).

В соответствии с п. 4 ст. 421 ГК РФ стороны вправе включить в договор любое условие, не противоречащее закону или иным правовым актам.

Следовательно, по взаимному соглашению сторон предмет лизинга, переданный лизингополучателю по договору лизинга, может учитываться либо на балансе лизингодателя, либо на балансе лизингополучателя.

По договору лизинга лизингополучатель обязуется по окончании срока действия договора лизинга возвратить предмет лизинга, если иное не предусмотрено указанным договором лизинга, или приобрести предмет лизинга в собственность на основании договора купли-продажи (п. 5 ст. 15 Федерального закона N 164-ФЗ).

Если договором лизинга предусмотрен переход права собственности на предмет лизинга к лизингополучателю, то в общую сумму договора лизинга может включаться выкупная цена предмета лизинга (п. 1 ст. 28 Федерального закона N 164-ФЗ).

В соответствии с п. п. 4, 5 Положения по бухгалтерскому учету «Учет основных средств» ПБУ 6/01, утвержденного Приказом Минфина России от 30.03.2001 N 26н, основные средства (ОС), предназначенные для предоставления организацией за плату во временное владение и пользование или во временное пользование с целью получения дохода, отражаются в бухгалтерском учете и бухгалтерской отчетности в составе доходных вложений в материальные ценности, то есть на счете 03 «Доходные вложения в материальные ценности» (Инструкция по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденная Приказом Минфина России от 31.10.2000 N 94н).

Дальнейший учет имущества, переданного лизингополучателю, зависит от условий договора.

Имущество отражено на балансе лизингодателя

Такой вариант чаще всего используется в том случае, когда в дальнейшем не предполагается выкуп имущества лизингополучателем.

Бухгалтерский учет

В соответствии с п. 3 Указаний об отражении в бухгалтерском учете операций по договору лизинга, утвержденных Приказом Минфина России от 17.02.1997 N 15, передача лизингового имущества лизингополучателю (в случае, когда предмет лизинга учитывается на балансе лизингодателя) отражается лишь записями по субсчетам счета 03.

Амортизация предмета лизинга

Стоимость объектов ОС погашается путем начисления амортизации (п. 17 ПБУ 6/01). Амортизацию по переданному в лизинг имуществу начисляет сторона, на балансе которой по условиям договора учитывается предмет лизинга (абз. 3 п. 50 Методических указаний по бухгалтерскому учету основных средств, утвержденных Приказом Минфина России от 13.10.2003 N 91н).

Так как лизинговое имущество учитывается на балансе лизингодателя, то амортизационные отчисления производит лизингодатель.

Следовательно, в бухгалтерском учете ежемесячно (начиная с месяца, следующего за месяцем принятия объекта к учету) начисляется амортизация исходя из первоначальной стоимости ОС и установленного лизингодателем срока полезного использования (абз. 2 п. 18, абз. 2 п. 19, п. 20 ПБУ 6/01).

Начисление амортизации отражается по дебету счета 20 «Основное производство» и кредиту счета 02 «Амортизация основных средств» с последующим списанием в дебет счета 90 «Продажи», субсчет 90-2 «Себестоимость продаж», по мере начисления лизинговых платежей (абз. 2, 6 п. 5, п. п. 8, 9 Положения по бухгалтерскому учету «Расходы организации» ПБУ 10/99, утвержденного Приказом Минфина России от 06.05.1999 N 33н; абз. 2 п. 5 Указаний; Инструкция по применению Плана счетов).

Если оказание услуг по лизингу не является основной деятельностью компании, то сумму амортизации следует относить в дебет счета 91 «Прочие доходы и расходы» (субсчет «Прочие расходы»).

Лизинговые платежи

Лизинговые платежи, причитающиеся к получению в соответствии с графиком их выплаты по условиям договора, учитываются у лизингодателя в составе доходов от обычных видов деятельности и отражаются в соответствии с п. 6 Указаний и Инструкцией по применению Плана счетов по кредиту счета 90, субсчет 90-1 «Выручка», в корреспонденции с дебетом счета учета расчетов с лизингополучателем (счет 62 «Расчеты с покупателями и заказчиками» или счет 76 «Расчеты с разными дебиторами и кредиторами») (абз. 2 п. 5 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 06.05.1999 N 32н).

Если же речь идет о разовой сделке, можно использовать счет 91 «Прочие доходы и расходы» (субсчет «Прочие доходы»).

Налог на добавленную стоимость (НДС)

Предоставление услуг по договору лизинга и реализация лизингополучателю предмета лизинга по истечении срока действия договора лизинга являются операциями, облагаемыми НДС (пп. 1 п. 1 ст. 146 Налогового кодекса РФ). Налоговая база определяется в соответствии с п. 1 ст. 154 НК РФ.

Суммы НДС, предъявленные лизингополучателю и причитающиеся к уплате в бюджет, отражаются по дебету счета 90, субсчет 90-3 «Налог на добавленную стоимость» (или счета 91 «Прочие доходы и расходы» (субсчет «Прочие расходы»), и кредиту счета 68 «Расчеты по налогам и сборам».

Налог на прибыль организаций

Лизинговые платежи (без учета НДС) признаются в налоговом учете доходами от реализации услуг по договору лизинга (п. 1 ст. 248, п. 1 ст. 249 НК РФ).

При применении метода начисления указанный доход признается на последнее число каждого месяца лизинга (пп. 3 п. 4 ст. 271 НК РФ).

В соответствии с пп. 3 п. 2 ст. 253, п. 3 ст. 272 НК РФ суммы амортизации признаются в составе расходов организации ежемесячно. В связи с тем что предмет лизинга находится на балансе лизингодателя, в течение срока действия договора лизинга он начисляет амортизацию по предмету лизинга (п. 10 ст. 258 НК РФ).

Возврат имущества

По окончании срока действия договора лизингополучатель обязан вернуть предмет лизинга лизингодателю, если договором лизинга не предусмотрено иное (п. 5 ст. 15 Федерального закона от 29 октября 1998 г. N 164-ФЗ «О финансовой аренде (лизинге)»).

При этом лизингодатель должен перенести стоимость лизингового имущества с кредита счета 03 «Доходные вложения в материальные ценности» (субсчет «Имущество для сдачи в лизинг») в дебет счета 01 «Основные средства». Основание — п. 7 Указаний об отражении в бухгалтерском учете операций по договору лизинга, утвержденных Приказом Минфина России от 17 февраля 1997 г. N 15.

Причем неважно, что в дальнейшем лизингодатель может планировать вновь предоставить это имущество кому-то во временное владение и пользование, поскольку считается, что в дальнейшем имущество предоставляется уже в аренду.

Ведь суть лизинга — предоставление имущества именно тому лизингополучателю, для которого это имущество и приобреталось.

Выкуп имущества

Бухгалтерский учет

Если по окончании срока действия договора лизинга (или досрочно) имущество переходит в собственность лизингополучателя, эта операция отражается у лизингодателя как продажа основных средств, то есть с использованием счета 91 «Прочие доходы и расходы».

Если предоставление имущества в лизинг с правом выкупа является для лизингодателя обычным видом деятельности, на дату перехода права собственности на предмет лизинга лизингодатель может признать выкупную цену предмета лизинга (без учета НДС) в составе доходов от обычных видов деятельности (п. 5 ПБУ 9/99) и использовать счет 90, субсчет 90-1 «Выручка».

В соответствии с п. 29 ПБУ 6/01 стоимость выбывающего объекта ОС подлежит списанию с бухгалтерского учета.

Формирование остаточной стоимости выбывающего объекта производится на отдельном субсчете, открываемом к счету 03 «Доходные вложения в материальные ценности» (например, «Выбытие предметов лизинга»).

По кредиту этого счета отражаются суммы накопленной амортизации (включая амортизацию, начисленную за тот месяц, когда происходит выбытие объекта).

Остаточная стоимость (если, конечно, она не равна нулю) списывается с кредита данного субсчета в дебет счета 91 «Прочие доходы и расходы» (субсчет «Прочие расходы») или счета 90, субсчет 90-2 «Себестоимость».

А сумма выкупной стоимости имущества отражается по кредиту счета 91 «Прочие доходы и расходы» (субсчет «Прочие доходы») или счета 90, субсчет 90-1 «Выручка».

Налоговый учет

В налоговом учете в составе доходов от реализации учитывается выручка от реализации амортизируемого имущества (без учета НДС) (п. 1 ст. 248, п. 1 ст. 249 НК РФ). Этот доход равен выкупной цене (без НДС) и признается на дату перехода права собственности на предмет лизинга к лизингополучателю (п. 3 ст. 271 НК РФ).

В общем случае полученный доход организация вправе уменьшить на остаточную стоимость реализованного имущества (пп. 1 п. 1 ст. 268 НК РФ.

При этом с данной операции следует начислить НДС (пп. 1 п. 1 ст. 146 НК РФ).

Предмет лизинга относится к первой амортизационной группе и учитывается на балансе лизингодателя.

Первоначальная стоимость предмета лизинга составляет 100 000 руб.

Срок полезного использования, установленный в налоговом и бухгалтерском учете, равен двум годам. Амортизация начисляется линейным способом (методом).

Ежемесячная сумма лизинговых платежей составляет 11 800 руб. (в том числе НДС 1800 руб.). Выкупная цена равна 70 800 руб. (в том числе НДС 10 800 руб.).

Срок действия договора лизинга — два года.

В налоговом учете доходы и расходы организация определяет методом начисления.

По условиям договора лизинга лизингополучатель выкупает предмет лизинга (основное средство), уплатив выкупную цену.

При применении линейного способа начисления амортизации ежемесячная сумма амортизационных отчислений в бухгалтерском и в налоговом учете составляет 4166,67 руб. (100 000 руб. / 2 года / 12 мес.).

На дату выкупа предмета лизинга остаточная стоимость предмета лизинга равна 0.

В учете лизингодателя расчеты с лизингополучателем будут отражены следующими записями:

Содержание операций

Дебет

Кредит

Сумма, руб.

Первичный документ

На дату передачи имущества в лизинг

Отражена передача предмета лизинга лизингополучателю

03-2 «Предметы лизинга, переданные лизингополучателям»

03-1 «Предметы лизинга на складе»

Акт приемки-передачи имущества в лизинг

Ежемесячно в течение срока действия договора лизинга (в течение 24 меяцев)

Начислена амортизация по предмету лизинга

Отражена выручка от предоставления имущества в лизинг

62-1 «Расчеты по лизинговым платежам» (76-5 «Расчеты по лизинговым платежам»)

Предъявлена сумма НДС лизингополучателю

90-3 «Налог на добавленную стоимость»

Списана себестоимость продаж

90-2 «Себестоимость продаж»

Получен ежемесячный платеж от лизингополучателя

51 «Расчетный счет»

62-1 «Расчеты по лизинговым платежам» (76-5 «Расчеты по лизинговым платежам»)

Выписка банка по расчетному счету

На дату выкупа предмета лизинга лизингополучателем

Получена выкупная цена от лизингополучателя

51 «Расчетный счет»

62-2 «Расчеты по выкупной цене» (76-6 «Расчеты по выкупной цене»)

Выписка банка по расчетному счету

Признана выручка от продажи предмета лизинга

62-2 «Расчеты по выкупной цене» (76-6 «Расчеты по выкупной цене»)

Акт о приеме-передаче объекта основных средств

Начислен НДС при реализации предмета лизинга

90-3 «Налог на добавленную стоимость»

Списана первоначальная стоимость выбывающего предмета лизинга

03-3 «Выбытие предметов лизинга»

03-2 «Предметы лизинга, переданные лизингополучателям»

Списана сумма амортизации по выбывающему предмету лизинга

03-3 «Выбытие предметов лизинга»

Акт о приеме-передаче объекта основных средств

Учет лизингового имущества на балансе лизингодателя проводки

(1).jpg)

Об актуальных изменениях в КС узнаете, став участником программы, разработанной совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу выдаются удостоверения установленного образца.

Программа разработана совместно с АО «Сбербанк-АСТ». Слушателям, успешно освоившим программу, выдаются удостоверения установленного образца.

Предприятие выкупило по договору лизинга лизинговое имущество (автомобиль) по стоимости 1000 руб. По условиям договора предмет лизинга (автомобиль) учитывается на балансе лизингодателя. После выкупа предмета лизинга принято решение о его продаже.

Как в бухгалтерском учете организации отразить операции по выкупу лизингового имущества и его дальнейшую продажу в случае: если выкупная цена предмета лизинга включена в общую сумму договора лизинга; если предмет лизинга выкупается на основании отдельного договора купли-продажи? Необходимо ли в данной ситуации проводить независимую оценку рыночной стоимости автомобиля для его продажи?

По данному вопросу мы придерживаемся следующей позиции:

1. Если выкупная цена предмета лизинга включена в общую сумму договора лизинга, при переходе права собственности на предмет лизинга к лизингополучателю его стоимость списывается с забалансового счета 001. Одновременно на эту же стоимость (т.е. сумму договора лизинга, включая выкупную стоимость) производится запись по дебету счета 01 «Основные средства» и кредиту счета 02 «Амортизация основных средств», субсчет «Амортизация собственных основных средств».

Дальнейшая продажа выкупленного автомобиля отражается в обычном порядке как реализация собственного ОС.

2. Если предмет лизинга выкупается на основании отдельного договора купли-продажи, выкуп предмета лизинга отражается у лизингополучателя как обычная покупка имущества. Учитывая, что выкупная стоимость автомобиля в данном случае по условиям договора составила 1000 рублей, приобретаемый актив принимается к бухгалтерскому учету в составе материально-производственных запасов.

В рассматриваемой ситуации стоимость автомобиля уже полностью списана на расходы, поэтому при его продаже в бухгалтерском учете отражается только прочий доход в сумме, оговоренной в договоре купли-продажи.

3. Полагаем, анализируемая ситуация не относится к случаям, когда проведение независимой оценки обязательно, соответственно, обязанность по проведению независимой оценки в данном случае отсутствует.

Обоснование позиции:

В соответствии с положениями абзаца 4 п. 5 ст. 15 Федерального закона N 164-ФЗ от 29.10.1998 «О финансовой аренде (лизинге)» (далее — Закон о лизинге) по договору лизинга лизингополучатель обязуется по окончании срока действия договора лизинга возвратить предмет лизинга, если иное не предусмотрено указанным договором лизинга, или приобрести предмет лизинга в собственность на основании договора купли-продажи.

Договором лизинга может быть предусмотрено, что предмет лизинга переходит в собственность лизингополучателя по истечении срока договора лизинга или до его истечения при условии внесения арендатором всей обусловленной договором выкупной цены (ст. 624 ГК РФ и п. 1 ст. 19 Закона о лизинге). В этом случае в общую сумму договора лизинга включается выкупная цена предмета лизинга (п. 1 ст. 28 Закона о лизинге).

Таким образом, возможны два варианта приобретения лизингополучателем предмета лизинга в собственность:

1) на основании договора лизинга при условии уплаты всей суммы лизинговых платежей и выкупной стоимости (так называемый договор выкупного лизинга). При этом выкупная цена предмета лизинга определяется соглашением сторон еще на этапе заключения договора финансовой аренды;

2) по окончании действия договора лизинга на основании отдельного договора купли-продажи. При этом выкупная цена лизингового имущества определяется при заключении договора купли-продажи.

Рассмотрим бухгалтерский учет выкупа предмета лизинга и его дальнейшую реализацию в зависимости от варианта приобретения лизингополучателем предмета лизинга в случае учета имущества на балансе лизингодателя.

Ситуация 1 (договором лизинга предусмотрена выкупная стоимость предмета лизинга)

При отражении лизинговых операций в бухгалтерском учете следует руководствоваться:

— Указаниями об отражении в бухгалтерском учете операций по договору лизинга, утвержденными приказом Минфина России от 17.02.1997 N 15 (далее — Указания), в части, не противоречащей действующим нормативным актам по бухгалтерскому учету;

— ПБУ 6/01 «Учет основных средств» (далее — ПБУ 6/01);

— ПБУ 5/01 «Учет материально-производственных запасов» (далее — ПБУ 5/01) и др.;

— Инструкцией по применению Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденной приказом Минфина России от 31.10.2000 N 94н (далее — Инструкция по применению Плана счетов).

В соответствии с п. 8 Указаний если имущество, полученное по договору лизинга, отражается на балансе лизингодателя, то его получение лизингополучатель отражает на забалансовом счете 001 «Арендованные основные средства». Полученное в лизинг имущество учитываются на счете 001 в оценке, указанной в договоре, включая выкупную стоимость предмета лизинга.

При переходе права собственности на предмет лизинга к лизингополучателю его стоимость списывается с забалансового счета 001. Одновременно на эту же стоимость (т.е. сумму договора лизинга, включая выкупную стоимость) производится запись по дебету счета 01 «Основные средства» и кредиту счета 02 «Амортизация основных средств», субсчет «Амортизация собственных основных средств» (п. 11 Указаний).

Согласно п. 7 ПБУ 6/01 ОС принимаются к бухгалтерскому учету по счету 01 по первоначальной стоимости, а по кредиту счета 02 отражается начисленная сумма амортизации ОС (п. 25 ПБУ 6/01, Инструкция по применению Плана счетов).

Напомним, что первоначальной стоимостью ОС, приобретенных за плату, признается сумма фактических затрат организации на приобретение, сооружение и изготовление, за исключением НДС и иных возмещаемых налогов (кроме случаев, предусмотренных законодательством РФ) (п. 8 ПБУ 6/01).

В рассматриваемой ситуации сумма фактических затрат на приобретение ОС — это вся сумма лизинговых платежей, включая выкупную стоимость предмета лизинга (ст. 28 Закона о лизинге). Эта же сумма отражается по кредиту счета 02.

Иными словами, к моменту принятия организацией лизингового имущества на баланс его первоначальная стоимость уже была полностью включена в состав расходов организации. Следовательно, его остаточная стоимость для целей бухгалтерского учета будет равна нулю.

Учитывая все вышесказанное, на дату перехода права собственности при выкупе лизингового имущества в бухгалтерском учете организации оформляются следующие записи:

Кредит 001

— списана с забалансового счета стоимость предмета лизинга;

Дебет 01 Кредит 02

— учтен в составе основных средств выкупленный предмет лизинга (в оценке, указанной в договоре лизинга).

Дальнейшая продажа выкупленного автомобиля отражается в обычном порядке как реализация собственного ОС. С порядком отражения таких операций в бухгалтерском учете подробно можно ознакомиться в Энциклопедии решений. Бухгалтерский учет доходов от продажи основных средств.

Ситуация 2 (выкуп предмета лизинга на основании отдельного договора купли-продажи)

В такой ситуации выкуп предмета лизинга отражается у лизингополучателя как обычная покупка имущества по договору купли-продажи.

При соблюдении условий, указанных в п. 4 ПБУ 6/01, выкупаемый предмет лизинга в бухгалтерском учете может быть учтен в составе объектов основных средств. Однако, учитывая, что выкупная стоимость автомобиля в данном случае по условиям договора составила 1000 рублей, приобретаемый актив принимается к бухгалтерскому учету в составе материально-производственных запасов (МПЗ) по фактической себестоимости с отражением по дебету счета 10 «Материалы» (абзац четвертый п. 5 ПБУ 6/01, п. 5, п. 6 ПБУ 5/01 «Учет материально-производственных запасов»).

В бухгалтерском учете поступления от продажи основных средств и иных активов (отличных от денежных средств (кроме иностранной валюты), продукции, товаров) относятся к прочим доходам в соответствии с п. 7 ПБУ 9/99 «Доходы организации».

Расходы, связанные с продажей, выбытием и прочим списанием основных средств и иных активов, признаются прочими расходами в соответствии с п. 11 ПБУ 10/99 «Расходы организации».

Однако в рассматриваемой ситуации стоимость автомобиля уже полностью списана на расходы в соответствии с п. 16 ПБУ 5/01, поэтому при его продаже в бухгалтерском учете отражается только прочий доход в сумме, оговоренной в договоре купли-продажи.

Таким образом, общая схема проводок в бухгалтерском учете в данном случае может выглядеть следующим образом:

Кредит 001

— списана с забалансового счета стоимость предмета лизинга;

Дебет 10 Кредит 76, (60)

— автомобиль принят к учету по выкупной стоимости в составе МПЗ;

Дебет 20 (23, 44) Кредит 10

— стоимость введенного в эксплуатацию автомобиля отнесена на затраты;

Дебет 013

— автомобиль учтен на забалансовом счете по выкупной стоимости;

Дебет 62 (76) Кредит 91, субсчет «Прочие доходы»

— отражена реализация автомобиля по цене, согласованной сторонами;

Кредит 013

— списан автомобиль с забалансового учета.

Необходимость оценки рыночной стоимости автомобиля независимым оценщиком

Исполнение договора оплачивается по цене, установленной соглашением сторон, за исключением предусмотренных законом случаев, когда применяются цены (тарифы, расценки, ставки и т.п.), устанавливаемые или регулируемые уполномоченными на то государственными органами (п. 1 ст. 424 ГК РФ). При этом законодательством не предусмотрено регулирования цен на автомобили.

В силу п. 4 ст. 421 ГК РФ условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами. Данное положение применимо и к ценам, которые устанавливают стороны сделок. Согласно п. 1 ст. 454 ГК РФ по договору купли-продажи одна сторона (продавец) обязуется передать вещь (товар) в собственность другой стороне (покупателю), а покупатель обязуется принять этот товар и уплатить за него определенную денежную сумму (цену). При этом покупателем товар оплачивается по цене, предусмотренной договором купли-продажи (п. 1 ст. 485 ГК РФ).

Таким образом, цена продажи автомобиля в рассматриваемой ситуации определяется сторонами договора самостоятельно.

По общему правилу имущество, принадлежащие на праве собственности коммерческой организации, в связи с их отчуждением, обязательной оценке не подлежат.

Привлечение независимого оценщика для определения рыночной стоимости имущества носит добровольный характер, за исключением случаев, указанных в ст. 8 Федерального закона от 29.07.1998 N 135-ФЗ «Об оценочной деятельности в Российской Федерации».

Полагаем, анализируемая ситуация не относится к случаям, когда проведение независимой оценки обязательно, соответственно, обязанность по проведению независимой оценки в данном случае отсутствует.

Рекомендуем также ознакомиться с материалами:

— Энциклопедия решений. Выкуп лизингового имущества;

— Энциклопедия решений. Учет основного средства лизингополучателем (баланс лизингодателя) (смотрите в части налогообложения);

— Вопрос: ООО (применяет общую систему налогообложения) выкупило легковой автомобиль у лизинговой компании по выкупной цене за 1000 руб. без учета НДС в 2017 году. Стоимость единовременно списали на расходы, так как критерии отнесения данного автомобиля к основным средствам не выполняются. В 2019 году ООО решило продать автомобиль. Реализация автомобиля предполагается лицу, не являющемуся взаимозависимым. По какой минимальной цене можно продать данный автомобиль, чтобы не было претензий со стороны налоговых органов? (ответ службы Правового консалтинга ГАРАНТ, апрель 2019 г.)

Ответ подготовил:

Эксперт службы Правового консалтинга ГАРАНТ

Шашкова Елена

Ответ прошел контроль качества

Материал подготовлен на основе индивидуальной письменной консультации, оказанной в рамках услуги Правовой консалтинг.

Бухгалтерский и налоговый учет лизинговых операций

Сущность лизинга

Между двумя заинтересованными сторонами заключается договор лизинга. Предмет договора — здания, оборудование, автомобили и другие виды имущества. Лизингополучатель может стать законным владельцем арендуемого имущества, выкупив его.

На предмет лизинга нужно составить акт приема-передачи. Амортизацию начисляет та сторона, у которой имущество учитывается на балансе.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Бухгалтерский и налоговый учет лизинга у лизингополучателя

Чтобы верно отразить на счетах бухучета предмет лизинга, нужно знать, на чьем балансе он числится.

Учет лизингового имущества на балансе лизингодателя

Если объект учитывается на балансе лизингодателя, лизингополучатель использует счет учета 001. Именно с этого счета начинаются все лизинговые операции. На примере ООО «Техник» и ООО «Спуск» разберем все нюансы учета. Вы найдете не только проводки, но и подробные расчеты.

ООО «Техник» получило от ООО «Спуск» по договору № 25 от 01.01.2019 в лизинг гидроэлектростанцию А187 стоимостью 1 296 000 рублей, в том числе НДС 216 000 рублей. Общий срок аренды составляет 36 месяцев. Ежемесячный платеж равен 36 000 рублей, в том числе НДС (20 %) 6 000 рублей. Через три года оборудование выкупается ООО «Техник», выкупная стоимость уже включена в ежемесячные платежи.

В учете ООО «Техник» бухгалтер сделает такие проводки по договору лизинга:

Дебет 001 — 1 296 000 — оборудование поставлено на забалансовый учет

Дебет (20, 26, 44 — в зависимости от целей, в которых используется предмет лизинга) Кредит 76 — 30 000 — начислен ежемесячный лизинговый платеж (данную проводку бухгалтер ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 19 Кредит 76 — 6 000 — отражен НДС с лизингового платежа (данную проводку ООО «Техник» будет делать раз в месяц)

Дебет 68 Кредит 19 — 6 000 — НДС принят к вычету (данную проводку ООО «Техник» будет делать ежемесячно)

Дебет 76 Кредит 51 — 36 000 — перечислен на счет ООО «Спуск» лизинговый платеж (данную проводку ООО «Техник» будет делать ежемесячно)

Кредит 001 — 1 296 000 — списано оборудование с учета ООО «Техник», так как все обязательства по договору № 25 от 01.01.2019 выполнены

Дебет 01 Кредит 02 — 1 080 000 (1 296 000 — 216 000) — стоимость выкупленной гидроэлектростанции А187 отражена в составе основных средств ООО «Техник»

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Выкупная стоимость лизингового имущества: проводки у лизингополучателя

Если бы ООО «Техник» выкупало оборудование за отдельную плату, в учете были бы сделаны проводки:

Кредит 001 — списано оборудование с учета ООО «Техник» в связи с окончанием срока действия договора № 25 от 01.01.2019

Дебет 60 Кредит 51 — перечислена выкупная стоимость за гидроэлектростанцию А187

Дебет 08 Кредит 76 — выкуплено лизинговое оборудование (гидроэлектростанция А187) компанией «Техник»

Дебет 19 Кредит 76 — учтен НДС

Дебет 01 Кредит 08 — бухгалтером ООО «Техник» зачислена в состав основных средств гидроэлектростанция А187

Дебет 68 Кредит 19 — НДС по гидроэлектростанции А187 принят к вычету

Досрочный выкуп лизингового имущества: проводки у лизингополучателя

Дебет 97 Кредит 76 — сумма оставшихся лизинговых платежей без НДС

Дебет 19 Кредит 76 — выделен НДС

Дебет 68 Кредит 19 — НДС принят к вычету.

Дебет 76 Кредит 51 — перечислены оставшиеся лизинговые платежи

Дебет 20 Кредит 97 — списана досрочно начисленная сумма платежей (ежемесячно в течение оставшегося срока по договору)

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Учет лизингового имущества на балансе лизингополучателя: проводки

ООО «Техник» получило от ООО «Спуск» по договору № 25 от 01.01.2019 в лизинг гидроэлектростанцию А187 стоимостью 1 296 000 рублей, в том числе НДС 216 000 рублей. Общий срок аренды составляет 36 месяцев. Ежемесячный платеж равен 36 000 рублей, в том числе НДС 6 000 рублей. Через три года оборудование выкупается лизингополучателем за 20 000 рублей.

В данном случае ООО «Техник» необходимо будет открыть субсчета к счету 76, например:

- «Арендные обязательства»;

- «Задолженность по лизинговым платежам».

В учете ООО «Техник» будут сделаны следующие проводки по договору лизинга:

Дебет 08 Кредит 76 (субсчет «Арендные обязательства») — 1 096 666,67 (1 296 000 + 20 000) / 1,20) — гидроэлектростанция А187 принята к учету

Дебет 19 Кредит 76 (субсчет «Арендные обязательства») — 219 333,33 — выделен НДС

Дебет 01 Кредит 08 — 1 096 666,67 — оборудование отнесено к основным средствам для дальнейшего учета

Дебет 76 Кредит 51 — 36 000 — перечислен на счет ООО «Спуск» лизинговый платеж (данную проводку ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 76 (субсчет «Арендные обязательства») Кредит 76 (субсчет «Задолженность по лизинговым платежам») — 30 000 — начислен ежемесячный лизинговый платеж (данную проводку бухгалтер ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 68 Кредит 19 — 6 000 — НДС принят к вычету (данную проводку ООО «Техник» будет делать ежемесячно)

Дебет 20 (26, 44 — в зависимости от целей, в которых используется предмет лизинга) Кредит 02 — 30 462, 96 (1 096 666,67 / 36) — начислена амортизация (данную проводку ООО «Техник» будет делать ежемесячно)

Дебет 76 (субсчет «Арендные обязательства») Кредит 76 (субсчет «Задолженность по лизинговым платежам») — 20 000 — отражена задолженность по выкупной стоимости лизингового имущества (данную проводку бухгалтер ООО «Техник» будет делать ежемесячно в течение трех лет)

Дебет 76 Кредит 51 — 20 000 — перечислена на счет ООО «Спуск» выкупная стоимость

Дебет 01 Кредит 01 — 1 096 666,67 — гидроэлектростанция А187 переведена в разряд собственных средств по истечении трех лет

Дебет 02 Кредит 02 — 1 096 666,67 — отражена амортизация

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Учет у лизингодателя

Рассмотрим подробнее лизинг в проводках у лизингодателя.

ООО «Спуск» передало ООО «Техник» от по договору № 25 от 01.01.2019 в лизинг гидроэлектростанцию А187 первоначальной стоимостью 1 296 000 рублей, в том числе НДС 216 000 рублей. Общий срок аренды составляет 36 месяцев. Ежемесячный платеж равен 36 000 рублей, в том числе НДС 6 000 рублей. Через три года оборудование выкупается лизингополучателем за 20 000 рублей. Выкупная стоимость входит в ежемесячные платежи ООО «Техник».

Гидроэлектростанция А187 стоит на балансе у лизингодателя, срок полезного использования — 46 месяцев. Амортизация на гидроэлектростанцию А187 начисляется линейным способом. За месяц амортизация равна 23 478,26 рубля (1 080 000 / 46).

Дебет 08 Кредит 60 — 1 080 000 — поступило оборудование в ООО «Спуск»

Дебет 19 Кредит 60 — 216 000 — выделен НДС

Дебет 03 Кредит 08 — 1 080 000 — принята к учету гидроэлектростанция А187

Дебет 68 Кредит 19 — 216 000 — НДС взят к вычету

Дебет 03 субсчет «МЦ, предоставленные во временное пользование» Кредит 03 субсчет «МЦ в организации» — 1 080 000 — оборудование передано ООО «Техник»

Дебет 20 Кредит 02 — 23 478,26 — бухгалтер ООО «Спутник» начислил амортизацию (данную проводку ООО «Спутник» будет делать ежемесячно)

Дебет 51 Кредит 62 — 36 000 — поступил платеж от ООО «Техник»

Дебет 62 Кредит 90 — 36 000 — бухгалтер ООО «Техник» отразил выручку по платежу за пользование промышленным оборудованием (данную проводку ООО «Спутник» будет делать ежемесячно)

Дебет 90.03 Кредит 68 — 6 000 — начислен НДС (данную проводку ООО «Спутник» будет делать ежемесячно)

Дебет 01 Кредит 03 субсчет «МЦ, предоставленные во временное пользование» — 1 080 000 — списана первоначальная стоимость гидроэлектростанции А187 при передаче ее в собственность ООО «Техник»

Дебет 02 Кредит 01 — 845 217,36 (23 478,26 х 36 мес.) — списана начисленная амортизация по гидроэлектростанции А187

Дебет 91.02 Кредит 01 — 234 782,64 (1 080 000 — 845 217,36) — списана остаточная стоимость гидроэлектростанции А187

Дебет 62 Кредит 91.01 — 20 000 — учтен доход (выкупная стоимость)

Дебет 91.02 Кредит 68 — 3 333,34 — начислен НДС с выкупной стоимости гидроэлектростанции А187

Как видно из примеров, проводки зависят от многих нюансов договора лизинга. На учет влияет срок договора, порядок выкупа имущества, право собственности на предмет лизинга. Используйте данные примеры в качестве шпаргалки, и ваш учет будет соответствовать всем канонам законодательства.

Сдавайте электронную отчетность через интернет. Экстерн дарит вам 14 дней бесплатно!

Операции по договору лизинга в бухгалтерском учете

- Лизинг: особенности, влияющие на бухучет

- Учет у лизингодателя

- Учет у лизингополучателя

- Выкуп объекта лизинга

- Возврат лизингового имущества

- Итоги

Лизинг: особенности, влияющие на бухучет

Лизинг — это вариант отношений, имеющих место при аренде имущества. Выделяют такие его особенности:

- Предмет лизинга покупается лизингодателем в собственность. Сам предмет, его характеристики и продавец, у которого осуществляется приобретение, определяются будущим пользователем (лизингополучателем).

- Покупка обычно осуществляется с привлечением заемных средств и сопровождается страхованием рисков, возникающих при договоре лизинга. Договор, как правило, растягивается на несколько лет.

- На протяжении всего срока договора предмет лизинга остается в собственности у лизингодателя. Хотя учет его возможен как в его балансе, так и в балансе у лизингополучателя.

- В роли лизингового имущества может выступать как недвижимость (кроме земли и других природных объектов), так и любое оборудование, соответствующее признакам основного средства.

- Ежемесячно в сумме, определенной графиком, прилагаемым к договору лизинга, у обеих сторон начисляются арендные (лизинговые) платежи. Эти платежи составляют доход лизингодателя.

- Величина суммы, принимаемой в расходы у лизингополучателя, зависит от того, на чьем балансе учтен предмет лизинга.

- Завершается договор лизинга либо выкупом объекта лизингополучателем, либо возвращением его лизингодателю. Условие об этом включается в договор. Здесь же приводят величину стоимости, по которой происходит выкуп.

Суммы, фигурирующие в договоре лизинга, могут быть выражены в валюте, и тогда в бухгалтерском учете лизинг в расчетах будет показываться с использованием курсовой разницы.

Расчеты по договору могут вестись с использованием авансовых платежей, причем график может предусматривать ежемесячный зачет определенной их суммы в счет оплаты текущего месячного платежа.

ВНИМАНИЕ! С 1 января 2022 г. обязательны к применению ФСБУ 25/2018 «Бухгалтерский учет аренды», ФСБУ 6/2020 «Основные средства», ФСБУ 26/2020 «Капитальные вложения». С этой же даты утрачивает силу ПБУ 6/01. Начать применять Стандарты можно и раньше, закрепив нормы стандартов в учетной политике предприятия.

Как организации перейти на учет аренды (лизинга) по ФСБУ 25/2018, узнайте в КонсультантПлюс. Если у вас нет доступа к системе К+, получите пробный демо-доступ. Это бесплатно.

Учет у лизингодателя

Бухгалтерский учет лизинга для лизингодателя довольно прост, но зависит от того, на чьем балансе отражено имущество.

Стоимость объекта лизинга формируется в обычном для приобретаемых основных средств порядке с включением в нее всех расходов по покупке (п. 8 ПБУ 6/01, утвержденного приказом Минфина России от 30.03.2001 № 26н):

Дт 08 Кт 60, 66 (67), 76.

Готовый к передаче лизингополучателю объект отражают проводкой

Если условия договора лизинга гласят, что имущество остается учтенным в балансе лизингодателя, то на протяжении всего срока действия договора оно будет показываться у него на счете 03 с изменением внутри этого счета в части аналитики (готовый или уже переданный объект). Ежемесячно начисляемые согласно графику, приложенному к договору, лизинговые платежи будут формировать доход лизингодателя:

А текущие прямые расходы будут образовывать себестоимость продаж:

Доход будет уменьшаться на суммы:

- НДС от выручки:

- прямых расходов по лизингу:

- накладных расходов:

Когда объект лизинга учитывают в балансе лизингополучателя, лизингодатель исключает его из своего баланса, показывая стоимость передаваемого имущества как расходы грядущих периодов:

и одновременно отражает его за балансом:

Доход по договору, равный общей величине платежей по нему, показывается как доход предстоящих периодов:

Начисление дохода в сумме ежемесячного платежа, предусмотренного договором, отражается проводкой

Из дохода выделяется НДС:

Сумма соответствующих доходу прямых расходов уменьшает сумму, учтенную как расходы грядущих периодов:

Учитываются сформированные за месяц накладные расходы:

При поступлении платежа по договору независимо от варианта, используемого для учета имущества, его сумма будет уменьшать долг лизингополучателя, отраженный на счете 62:

О том, выгодно ли становиться лизингодателем, работая на УСН, читайте в статье «Учет платежей по лизингу при УСН доходы минус расходы».

Как лизингодателю отражать досрочный выкуп предмета лизинга в бухгалтерском и налоговом учете, подробно разъяснили эксперты КонсультантПлюс. Получите бесплатный демо-доступ к системе К+ и переходите в Готовое решение, чтобы узнать все подробности данной процедуры.

Учет у лизингополучателя

Для лизингополучателя порядок бухгалтерского учета лизинга также определяется тем, в чьем балансе учтен его предмет. Процесс расчетов с лизингодателем обычно отражают на счете 76.

Когда объект лизинга учитывают в балансе лизингодателя, у лизингополучателя его в полной сумме платежей, предусмотренных договором, показывают за балансом:

Ежемесячно в сумме, указанной в графике платежей, начисляется лизинговый платеж с выделением из его суммы НДС:

Дт 20 (23, 25, 26, 44) Кт 76,

Уплату этого платежа отражают проводкой

Если предмет лизинга учитывает лизингополучатель, то он показывает его у себя в балансе как будущее основное средство в полной сумме платежей, предусмотренных договором, с выделением НДС:

где 76 дог — субсчет отражения долга по договору лизинга.

После ввода в эксплуатацию объект отразится в основных средствах, но с обособленным учетом в их аналитике:

Ежемесячно будет происходить начисление амортизации:

Дт 20 (23, 25, 26, 44) Кт 02.

И также ежемесячно будет отражаться сумма лизингового платежа согласно графику, прилагаемому к договору лизинга, с уменьшением за счет него общей величины долга по договору:

Дт 76 дог Кт 76лиз,

76 дог — субсчет отражения долга по договору лизинга;

76 лиз — субсчет отражения расчетов по лизинговым платежам.

Одновременно часть НДС, приходящуюся на лизинговый платеж, при наличии счета-фактуры можно предъявить к вычету:

Об особенностях оформления счетов-фактур при лизинге читайте в материале «Разъяснены правила выставления счета-фактуры при лизинге».

Оплата платежа отразится в проводке

Дт 76 лиз Кт 51,

где 76 лиз — субсчет отражения расчетов по лизинговым платежам.

Выкуп объекта лизинга

Когда договор предусматривает по его завершении переход права собственности на объект лизинга к лизингополучателю, то в договоре помимо лизинговых платежей указывают величину стоимости выкупа имущества, по которой оно будет продано лизингополучателю.

При учете объекта в балансе лизингодателя у него это отразится в проводках:

- по формированию остаточной стоимости:

- отнесению ее на прочие расходы:

- отражению дохода от реализации с начислением с него НДС:

Когда имущество учитывают у лизингополучателя, лизингодатель покажет доход по продаже с начислением с него НДС без отражения в расходах остаточной стоимости объекта:

Одновременно им будет сделана проводка по забалансовому счету:

Лизингополучатель отразит выкупленное имущество в составе своих капвложений по стоимости приобретения с выделением НДС с выкупной стоимости и затем в собственных основных средствах:

Если учет велся в балансе лизингополучателя, то последней проводкой будет осуществлено увеличение стоимости взятого в лизинг имущества. В аналитике по счетам 01 и 02 его нужно будет перевести в состав собственного имущества.

При учете в балансе лизингодателя объект одновременно будет удален с забалансового счета лизингополучателя:

Возврат лизингового имущества

Возврат объекта лизингодателю по завершении договора лизинга или досрочно при учете имущества в его балансе у него отразится проводками внутри аналитики счета 03: из состава переданных в аренду он перейдет в разряд готовых к этому, если планируется его и далее отдавать в лизинг. Возможно дальнейшее использование сдававшегося в лизинг объекта в составе собственных основных средств лизингодателя:

Одновременно произойдут соответствующие изменения и в аналитике учета начисленной по объекту амортизации внутри счета 02.

Лизингополучатель в этой ситуации возвращение объекта отразит на забалансовом счете:

Объект, учтенный в балансе лизингополучателя, будет возвращен либо по нулевой (если расчеты по договору полностью завершены), либо по остаточной стоимости (если возврат происходит досрочно). У лизингополучателя это отразится как:

- прочий доход при нулевой остаточной стоимости:

- учет имущества в сумме остатка расходов на его приобретение с закрытием суммы остатка долга по лизинговым платежам при досрочном возврате:

Одновременно лизингополучатель покажет выбытие с забалансового счета:

Лизингополучатель, учитывавший объект на своем балансе, возврат отразит как:

- прочий расход при нулевой остаточной стоимости с предварительным формированием этой стоимости на счете 01:

- списание остаточной стоимости имущества за счет корректировки суммы остатка долга при досрочном возврате:

Дт 76 дог Кт 01,

Дт 76 дог Кт 19,

где 76 дог — субсчет отражения долга по договору лизинга.

При применении нелинейного способа амортизации, а также при несоответствии ее суммы величине месячных лизинговых платежей при досрочном возврате у лизингополучателя может образоваться прочий расход или доход, необходимый для закрытия задолженности по расчетам:

Дт 76 дог Кт 91,

где 76 дог — субсчет отражения долга по договору лизинга.

Итоги

Бухучет операций при договоре лизинга имеет свои особенности, связанные не только с особым характером этого договора, но и с тем, в чьем балансе отражается предмет лизинга. При этом на всем протяжении срока действия договора этот предмет остается в собственности у лизингодателя.

Лизинг автомобиля: бухгалтерские проводки

Автомобили используют в работе большинство организаций. Чтобы обзавестись авто, можно воспользоваться несколькими вариантами его приобретения: покупкой, кредитом или лизингом. Последний из них, пожалуй, самый выгодный.

Дело в том, что амортизацию по такому основному средству можно начислять в три раза быстрее. В зависимости от того, на чьем балансе учитывается лизинговое имущество, этим правом может воспользоваться как лизингодатель, так и лизингополучатель. А лизинговые платежи уменьшают базу по налогу на прибыль.

Таким образом, лизинг — это уникальный финансовый инструмент, который полезен как крупным, так и небольшим организациям.

Одним из основных факторов, влияющих на бухгалтерский учет основных средств, приобретенных по лизингу, является условие договора, определяющее, на чьем балансе — лизингополучателя или лизингодателя, будет учитываться автомобиль. О том, какие сделать бухгалтерские проводки по учету автомобиля, приобретенного в лизинг, а также об особенностях учета ТС на балансе лизингополучателя и лизингодателя, читайте в статье.

Учет лизинга на балансе лизингополучателя: проводки

В 2021 году учет лизинга регламентируется Приказом Минфина РФ от 17.02.1997 № 15, ПБУ 6/01, утвержденными Приказом Минфина РФ от 30.03.2001 № 26н, методическими указаниями по бухучету ОС, установленными Приказом Минфина РФ от 13.10.2003 № 91нв. Начиная с 01.01.2022 все названные документы утратят свою силу. С этого момента руководствоваться в работе нужно будет новыми ФСБУ:

- 25/2018 «Бухгалтерский учет аренды», утвержден Приказом Минфина РФ от 16.10.2018 № 208н;

- 6/2020 «ОС» (Приказ Минфина РФ от 17.09.2020 № 204н);

- 26/2020 «Капвложения» (Приказ Минфина РФ от 17.09.2020 № 204н).

Дожидаться 01.01.2022 необязательно, новые стандарты можно применять и раньше. Выбранный способ нужно будет отразить в первой бухотчетности, составленной с применением нового стандарта.

Автомобили, приобретенные в лизинг, в бухучете лизингополучателя учитываются как основное средство (ОС) — п. 4 ПБУ 6/01, утвержденных Приказом Минфина РФ от 30.03.2001 № 26н.

Алгоритм учета следующий.

1. Формируется первоначальная стоимость ТС — это сумма всех платежей по договору лизинга.

Если авто регистрируется за лизингополучателем, госпошлина и другие регистрационные действия включаются в первоначальную стоимость ОС (пп. 7, 8 ПБУ 6/01, п. 8 указаний об отражении в бухучете операций по договору лизинга, письма Минфина РФ от 29.09.2009 № 03-05-05-04/61, от 26.06.2006 № 07-05-06/161).

2. Для начисления амортизации определяется амортизационная группа и срок полезного использования (СПИ) автомобиля.

Амортизационная группа определяется по наименованию ТС в классификации ОС, приведенных в Постановлении Правительства РФ от 01.01.2002 № 1. Например, легковой автомобиль с бензиновым двигателем объемом 5 л находим так. В классификации указаны три позиции:

2) «Автомобили легковые малого класса для инвалидов»;

3) «Автомобили легковые большого класса (с рабочим объемом двигателя свыше 3,5 л) и высшего класса».

Вторая и третья позиции есть в примечаниях к общему наименованию «Средства автотранспортные для перевозки людей прочие». В данном случае подходит только третья позиция, поэтому автомобиль можно отнести к 5-й амортизационной группе.

СПИ устанавливается в месяцах в пределах для амортизационной группы. Минимальный СПИ назначается на один месяц больше нижней границы группы, максимальный СПИ — совпадает с верхней. Так, для 5-й амортизационной группы с СПИ от 7 лет до 10 лет минимальный СПИ равен 85 мес. (7 лет х 12 мес. 1 мес.), максимальный СПИ — 120 месяцам.

3. Начисленная амортизация списывается в расходы, а на текущие лизинговые платежи уменьшается задолженность перед лизингодателем (абз. 2 п. 8 указаний по лизингу, утвержденных Приказом Минфина РФ от 17.02.1997 № 15).

Если СПИ больше 5 лет, можно применять ускоренную амортизацию с коэффициентом до 3 (ст. 257, 259.3 НК РФ). Факт применения коэффициента и его размер нужно закрепить в учетной политике организации — п. 19 ПБУ 6/01, пп. 1 п. 2 ст. 259.3 НК РФ.

Выкупная стоимость в бухгалтерском учете отражается как лизинговый платеж. Перевод авто в состав собственных ОС сопровождается проводками по счетам 01 и 02 (письмо Минфина РФ от 17.05.2019 № 03-03-07/35556).

Если автомобиль регистрируется после выкупа, госпошлина и совершение других регистрационных действий признаются в бухучете в расходах по обычным видам деятельности (п. 14 ПБУ 6/01, пп. 5, 16 ПБУ 10/99, утвержденных Приказом Минфина РФ от 06.05.1999 № 33н).

Таблица «Проводки лизингополучателя при учете автомобиля на его балансе»

Содержание операции

Первичный документ

Ежемесячно, с 1-го числа месяца, следующего за месяцем принятия автомобиля к учету в составе ОС

Учет лизинга на балансе лизингодателя: проводки

Автомобили, приобретенные для передачи лизингополучателю, учитываются на счете 03 «Доходные вложения в материальные ценности» по первоначальной стоимости, исходя из фактических затрат на покупку. Предварительно эти затраты отражаются на счете 08 «Вложения во внеоборотные активы» (пп. 5, 7, 8 ПБУ 6/01, п. 3 указаний об отражении в бухучете операций по договору лизинга).

Амортизация по автомобилю начисляется с 1-го числа месяца, следующего за месяцем его передачи лизингополучателю (п. 21 ПБУ 6/01, п. 50 методических указаний по бухучету ОС, п. 5 указаний об отражении в бухучете операций по договору лизинга).

Таблица «Проводки лизингодателя при учете автомобиля на его балансе»

Содержание операции

Первичный документ

Ежемесячно с 1-го числа месяца, следующего за месяцем передачи автомобиля лизингополучателю

Оплата по договору лизинга: проводки

Лизингополучатель отражает в бухучете лизинговые платежи за автомобиль следующим образом. Учет лизинговых платежей, независимо от времени уплаты, зависит от того, на чьем балансе учтен автомобиль.

Если авто учтено на балансе лизингодателя, то лизинговые платежи относятся к расходам по обычным видам деятельности.

Начисление и уплата лизинговых платежей в этом случае отражается у лизингополучателя следующими проводками.

Содержание операций

Первичный документ

Если авто учитывается на балансе самого лизингополучателя, тогда лизинговые платежи относятся в уменьшение долга перед лизингодателем.

Такие операции отражаются в учете лизингополучателя следующими проводками.

Содержание операции

Первичный документ

Если договором лизинга не предусмотрен выкуп автомобиля, или выкупная стоимость не выделена отдельной суммой, или она выплачивается по окончании срока лизинга

76 — лизинговые платежи

Лизингодатель учитывает лизинговые платежи (без учета НДС) в доходах от обычных видов деятельности. Как правило, их отражают в доходах ежемесячно в суммах, согласованных в графике лизинговых платежей (пп. 5, 6, 6.1, 12 ПБУ 9/99 «Доходы организаций»).

Проводки у лизингодателя по приему платежей отражаются так.

Содержание операции

Первичный документ

Досрочный выкуп автомобиля из лизинга: проводки

При досрочном выкупе авто в бухучете лизингодателя признается доход в сумме причитающихся в связи с этим событием платежей. Если авто учтено на балансе лизингодателя, остаточная стоимость выкупленного ТС относится в расходы. Если авто учтено на балансе лизингополучателя, тогда в расходах нужно признать не списанную к моменту выкупа часть затрат на покупку авто.

Последовательность действий лизингодателя при досрочном выкупе автомобиля.

1. Признать доход от обычных видов деятельности в сумме платежей (без НДС), подлежащих уплате лизингополучателем в связи с досрочным выкупом автомобиля (пп. 3, 5, 6, 6.1, 12 ПБУ 9/99, п. 2 рекомендаций Р-99/2018-ОК лизинг «Доход от продажи предметов лизинга».

2. Если авто учтено на балансе лизингодателя, тогда:

- cтоимость автомобиля списывается с учета (п. 29 ПБУ 6/01 «Учет основных средств»);

- остаточная стоимость авто включается в себестоимость продаж (пп. 5, 9 ПБУ 10/99 «Расходы организации», п. 5 рекомендации Р-99/2018-ОК).

3. Если автомобиль учтен на балансе лизингополучателя, тогда:

- не списанная к моменту досрочного выкупа часть расходов на его приобретение включается в себестоимость продаж (пп. 5, 9 ПБУ 10/99, п. 5 рекомендации Р-99/2018-ОК);

- стоимость авто списывается со счета 011 «Основные средства, сданные в аренду».

Отражение досрочного выкупа автомобиля в бухгалтерских записях.

Содержание операции

Первичный документ

Если автомобиль учтен на балансе лизингодателя

Если автомобиль учтен на балансе лизингополучателя (лизингодатель отражает лизинговые операции с использованием счета 97)

Если автомобиль учтен на балансе лизингополучателя, при его досрочном выкупе необходимо скорректировать стоимость ТС и входной НДС на разницу между оставшейся суммой платежей и суммой, уплаченной лизингодателю при выкупе.

Пример. Учет при досрочном выкупе авто

Авто получено по договору лизинга в апреле 2021 года и принято на учет по стоимости всех платежей по договору без НДС — 2 800 000 рублей, СПИ — 40 мес., ежемесячная амортизация — 70 000,00 рублей.

В мае 2022 года договор лизинга прекращен, и автомобиль досрочно выкуплен за 750 000 рублей (НДС — 125 000, стоимость без НДС — 625 000 ). На момент прекращения договора остаток долга перед лизингодателем составил 1 344 000 рублей (НДС — 224 000, платежи без НДС — 1 120 000).

В налоговом учете принимаем на учет автомобиль по стоимости 625 000 рублей, СПИ уменьшаем на срок эксплуатации авто в лизинге — 13 месяцев (май 2021-го — май 2022-го). Начиная с июня 2022-го начисляем амортизацию по новому авто — 23 148,15 рубля (625 000 / (40 мес. — 13 мес.))

В бухгалтерском учете счет 01 кредитуется на 495 000 рублей (1 120 000 — 625 000);

Счет 19 кредитуется на 99 000 рублей (224 000 — 125 000).

Новая первоначальная стоимость автомобиля — 2 305 000 рублей (2 800 000 — 495 000). Накопленная амортизация — 910 000 рублей (70 000 рублей х 13 мес.).

Тридцать первого мая начисляем амортизацию исходя из прежней стоимости — 70 000 рублей. Остаточная стоимость на 31 мая — 1 395 000 рублей (2 305 000 руб. — 70 000 руб. х 13 мес.). Начиная с июня 2022-го начисляем амортизацию — 51 666,67 рубля (1 395 000 руб. / (40 мес. — 13 мес.).

В мае 2022 года

Ежемесячно с июня 2022 года по август 2024 года

Возврат лизинга: проводки

Отражение возврата автомобиля у лизингодателя в случае, если авто учитывается на его балансе.

Возврат автомобиля лизингополучателем отражается записями в аналитическом учете по счету 03. Амортизацию по авто лизингодатель продолжает начислять в прежнем порядке (п. 21 ПБУ 6/01).

Проводки лизингодателя при возврате лизингополучателем автомобиля.

Содержание операций

Первичный документ

Отражение возврата автомобиля у лизингополучателя в случае, если авто учитывается на его балансе.

Если лизингополучатель возвращает автомобиль лизингодателю, то в бухучете он отражает выбытие объекта ОС. Доходов и расходов от такой операции, как правило, не возникает.

На дату возврата автомобиля лизингодателю его стоимость списывается с учета (п. 29 ПБУ 6/01, утвержденных Приказом Минфина РФ от 30.03.2001 № 26н).

Если возврат производится в срок, установленный договором, то автомобиль уже полностью самортизирован, поэтому доходов и расходов не возникнет.

Если же авто возвращается досрочно, необходимо придерживаться следующего алгоритма:

- остаточную стоимость авто нужно отнести в уменьшение кредиторской задолженности по договору лизинга;

- сумму НДС со счета 19, отраженную при принятии автомобиля к учету и не принятую к вычету на дату прекращения договора, нужно отсторнировать;

- образовавшуюся на счете 76 разницу (к примеру, за счет допрасходов, возникших при получении авто и учтенных в его первоначальной стоимости) признать прочим расходом — п. 11 ПБУ 10/99.

Учет лизинга в 1С 8.3: пошаговая инструкция

Под лизингом подразумевается одна из форм кредитования. Это аренда основных фондов на длительный срок с приобретением в будущем. Организация получает возможность арендовать транспортные средства, производственное оборудование, сооружения и другие объекты недвижимости с последующим выкупом. Учет лизинга в 1С 8.3 происходит поэтапно. Ниже описаны пошаговые действия этой процедуры.

Договор лизинга – соглашение, в котором лизингодатель обязуется приобрести и передать имущество лизингополучателю во временное владение и использование. Покупаемое по лизинговому договору имущество может учитываться двумя способами:

- на балансе лизингополучателя;

- на балансе лизингодателя.

В договоре лизинга обозначают, у кого на балансе отражается имущество. Если в соглашении указано «на балансе лизингодателя», то покупаемое имущество фиксируют на забалансовом счете 001 «Арендованные основные средства». В ситуации, когда в договоре указан способ «на балансе лизингополучателя», то применяют счет 08 «Вложения во внеоборотные активы». Чтобы выполнить в программе 1С 8.3 учет лизинга на балансе лизингополучателя, следует придерживаться описанной ниже инструкции.

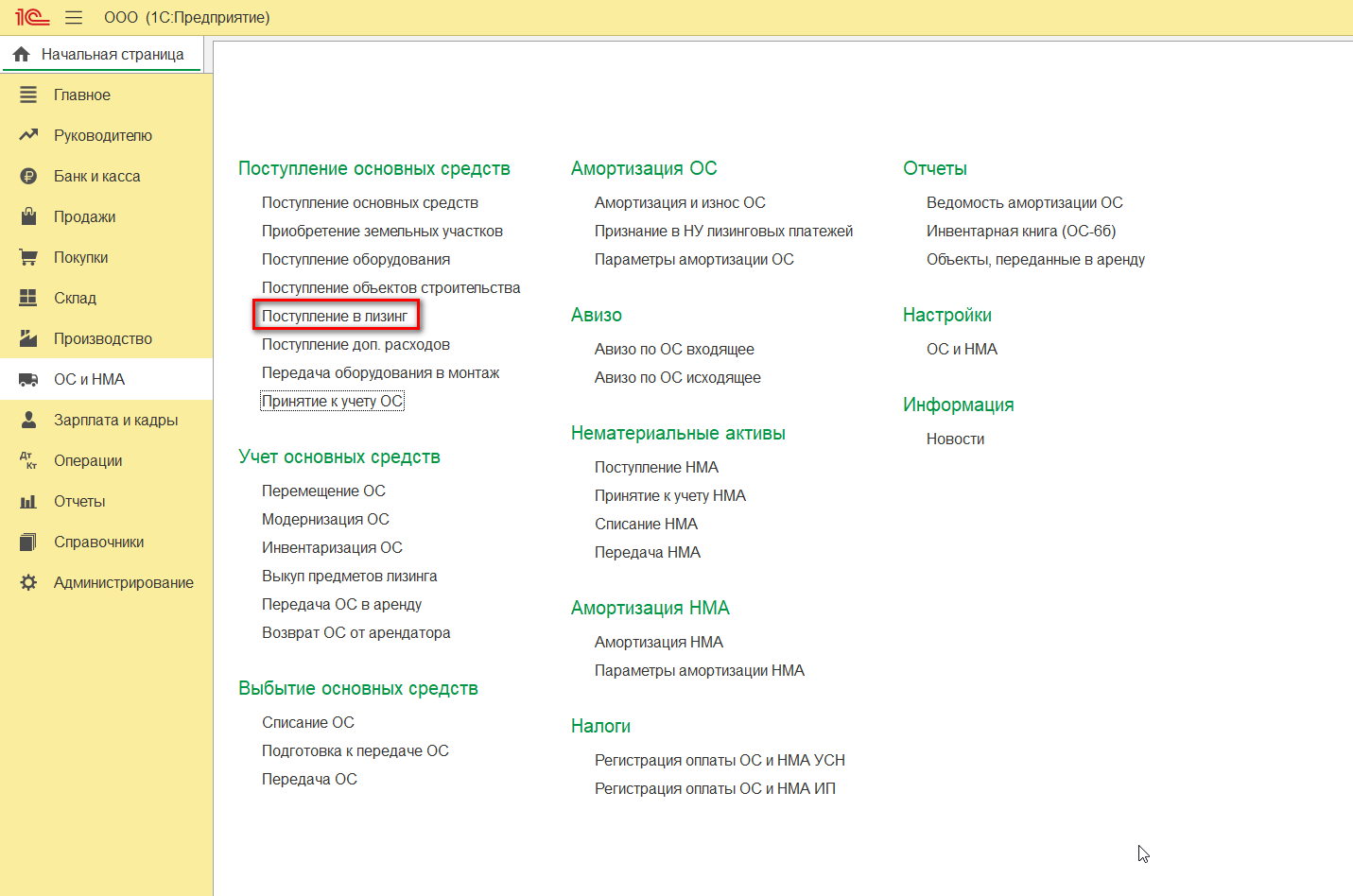

Как покупать в лизинг и поставить на учет?

В программе 1С 8.3 можно выполнить учет лизинговых операций на балансе лизингополучателя. Для этого в «ОС и НМА-Поступление ОС» необходимо отыскать «Поступление в лизинг». Но перед стартом работы важно удостовериться, что функциональные возможности по лизингу активированы в информационной базе. Чтобы это сделать, войдите в «Главное меню», откройте «Настройки–Функциональность», а после перейдите во вкладку «ОС и НМА». Рядом с «Лизинг» должна стоять галочка.

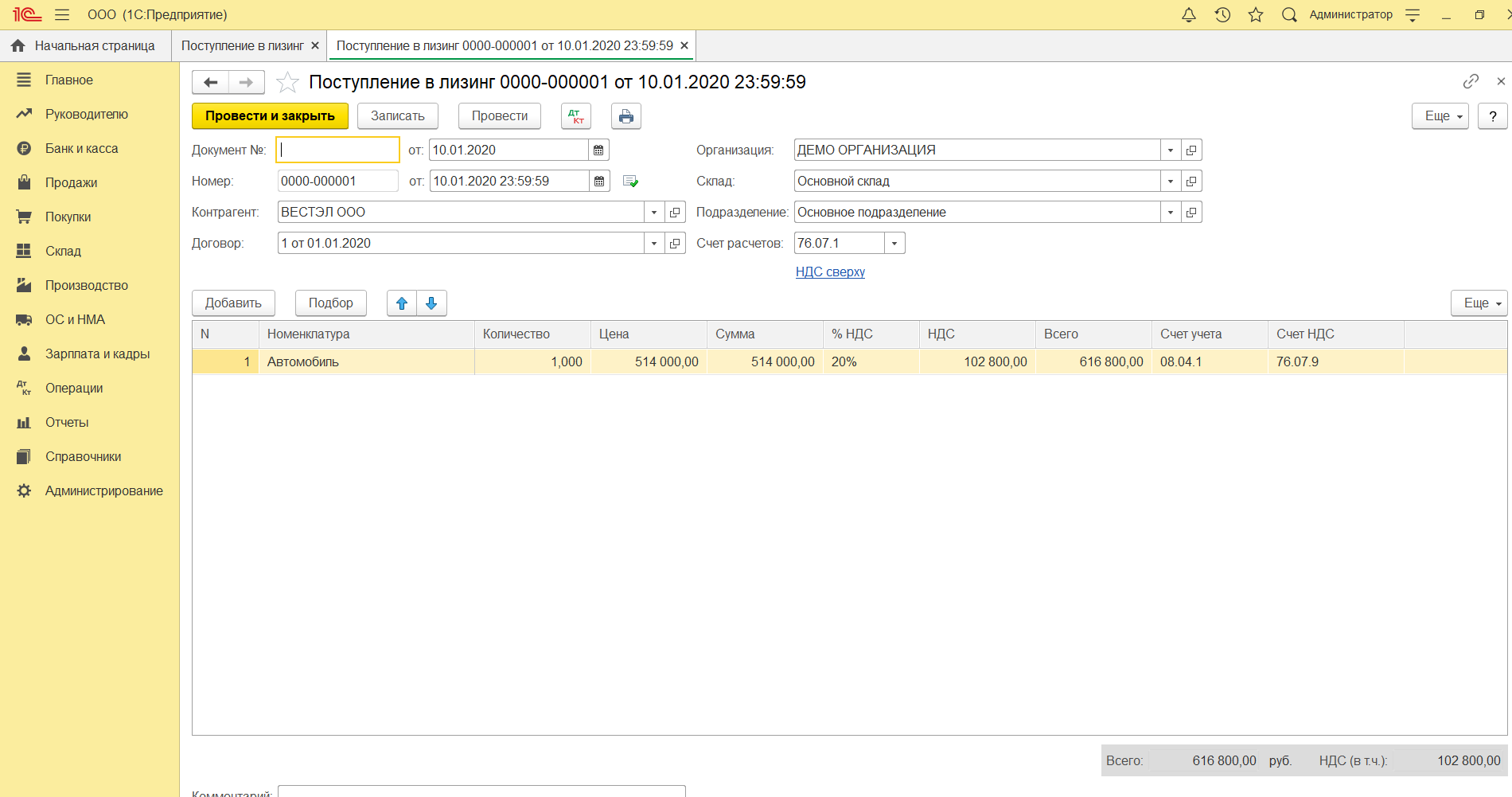

В документе смотрите на счет учета – 76.07.1. В таблице отобразите данные о приобретаемом оборудовании. Введите счет учета 08.04.1* – «Приобретение компонентов ОС».

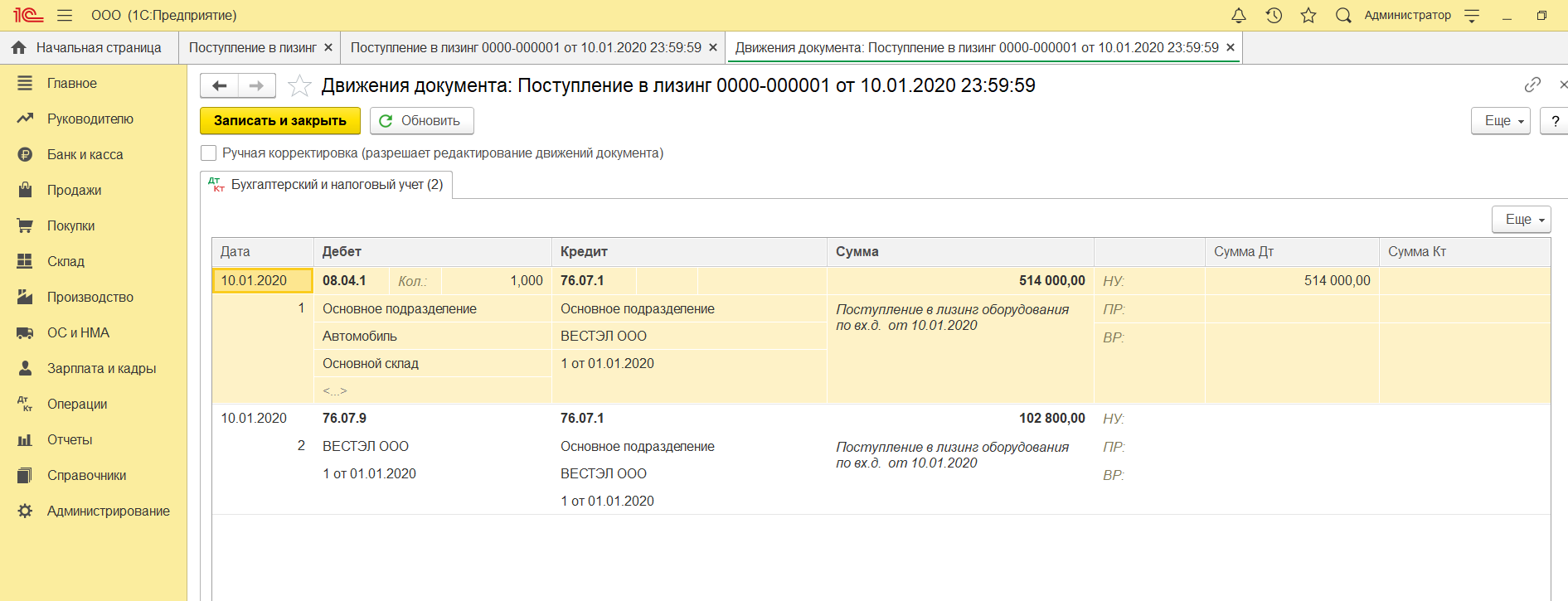

После нужно провести его и сверить бухгалтерские проводки.

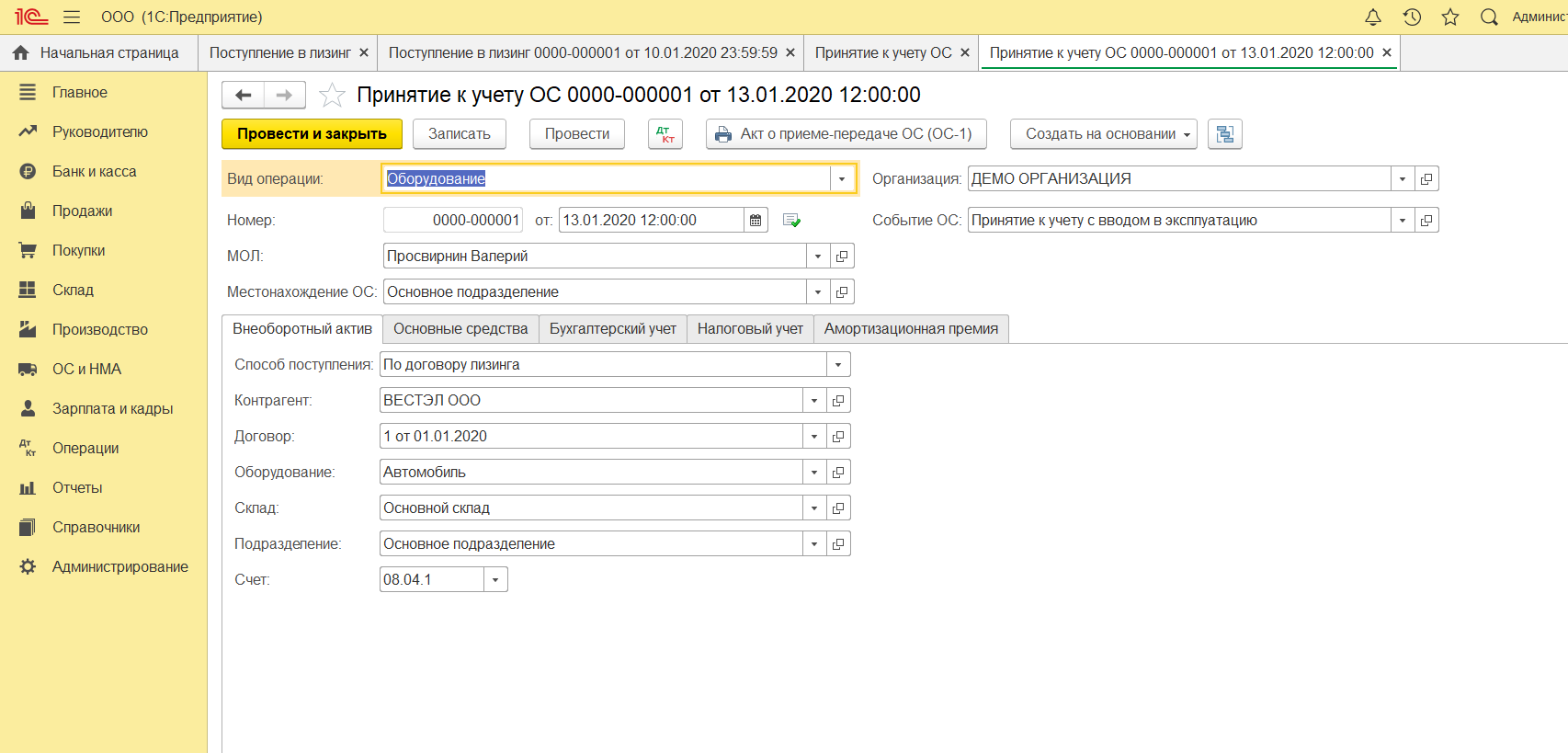

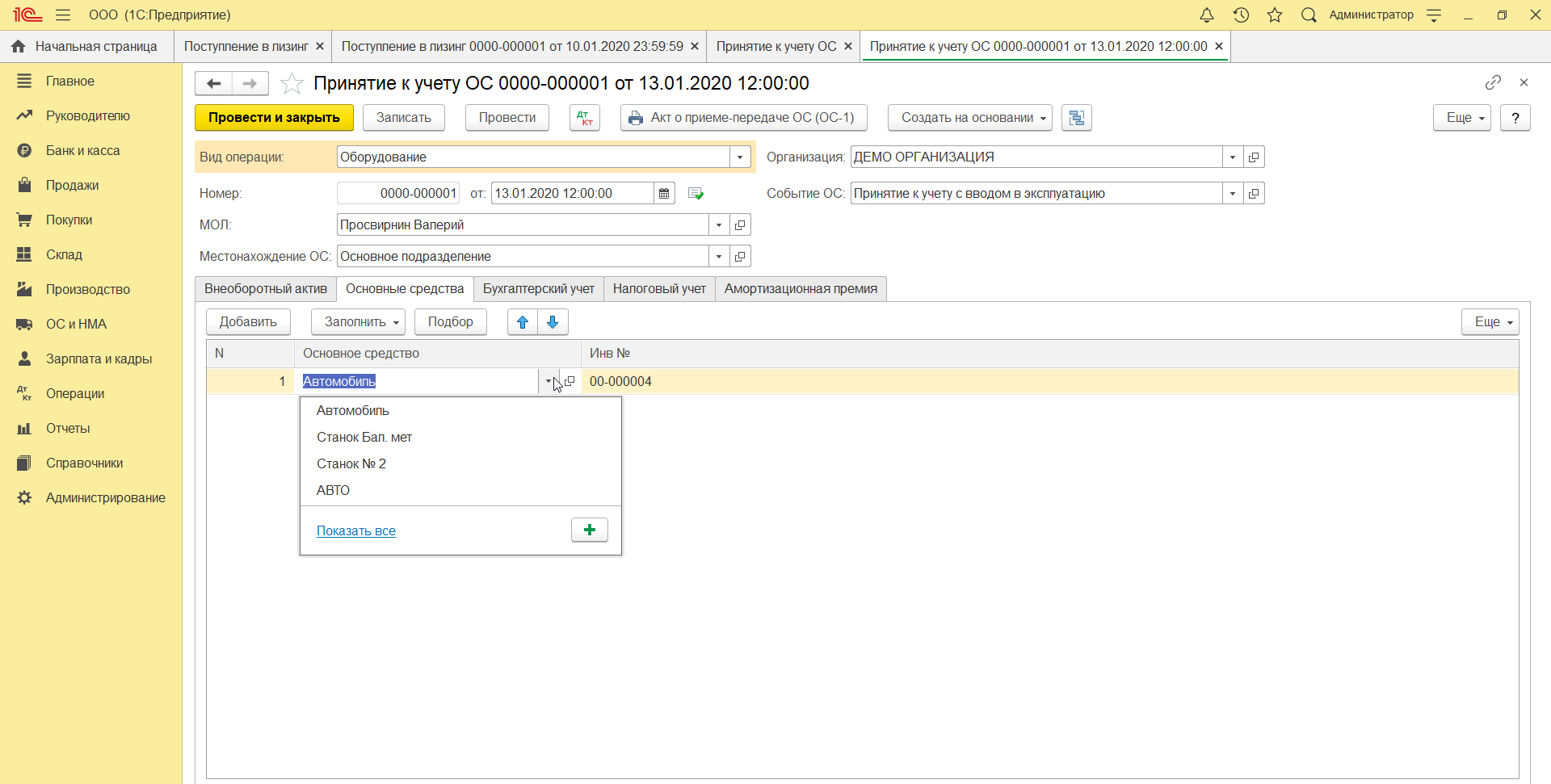

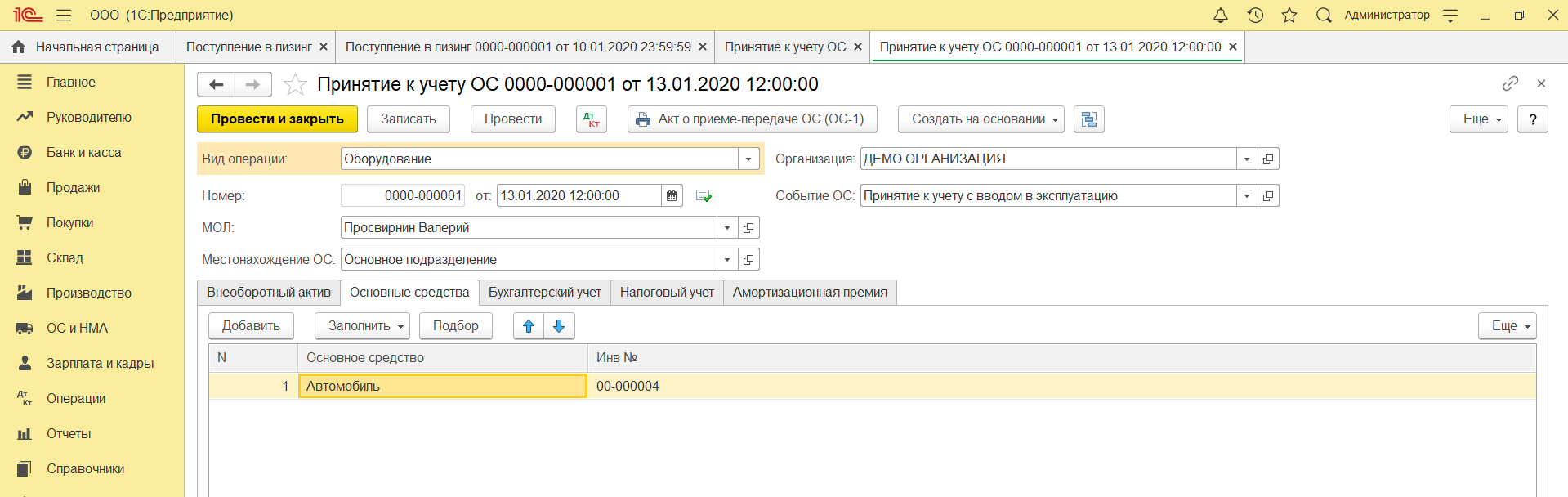

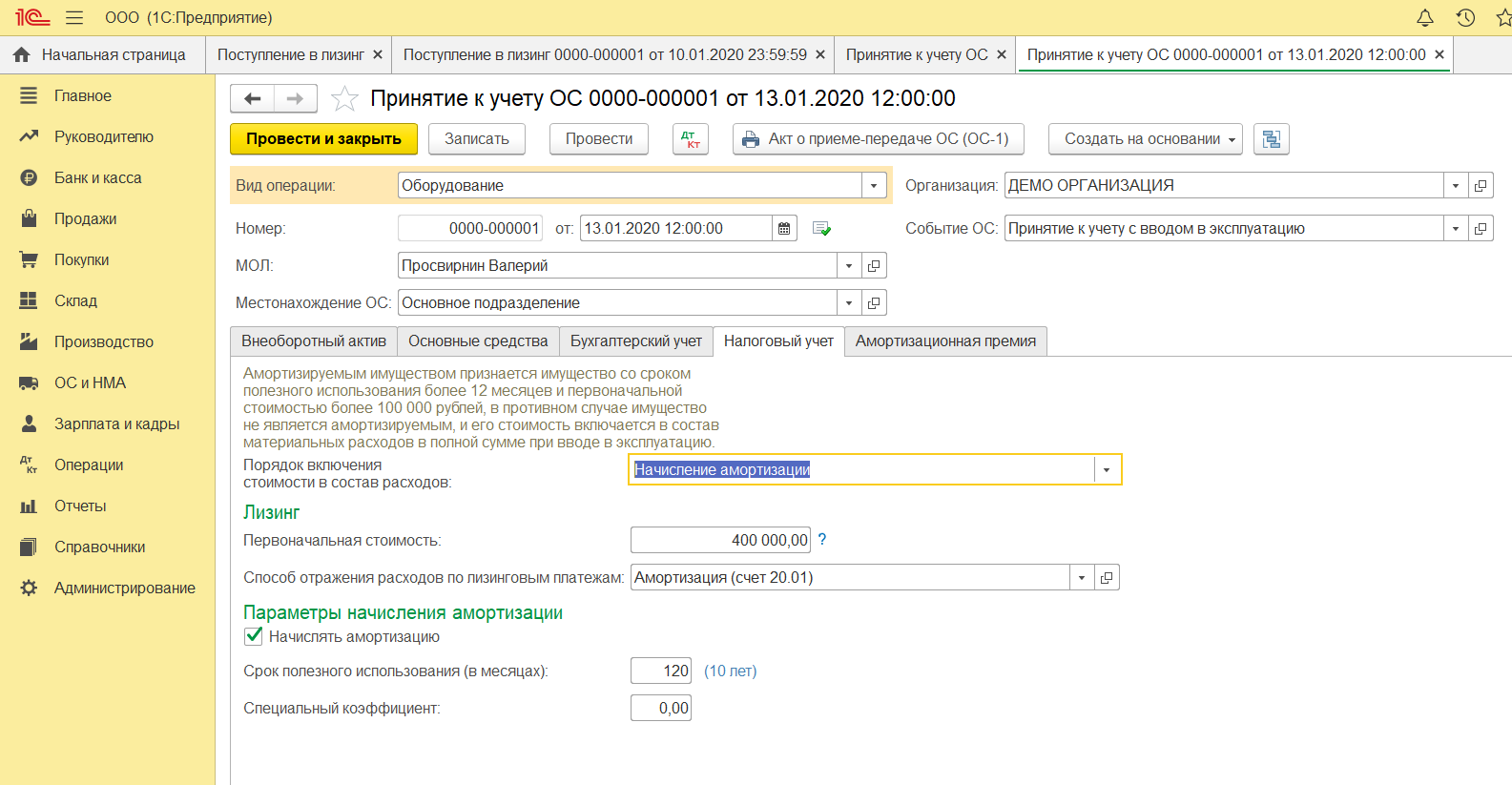

Следующий этап – в меню раздела откройте «Принятие к учету ОС». Для этого нужно создать новый документ и ввести требуемые реквизиты в верхние поля формы:

- вид операции;

- номер/дата – введите дату, а номер подставится автоматически;

- МОЛ – определите и обозначьте материально ответственное лицо;

- местонахождение – в этом поле отразите, где оборудование будет использоваться;

- событие ОС – исходя из задачи укажите, что будет поставлено на учет и эксплуатироваться.

После можно переходить к заполнению нижних вкладок. Первая вкладка – «Внеоборотный актив». Здесь нужно отобразить следующую информацию:

- «Способ поступления» – укажите «По договору лизинга»;

- «Контрагент» – наименование лизингодателя;

- «Договор» – введите реквизиты договора лизинга;

- «Оборудование» – предмет лизинговой операции;

- «Склад» – где будет находиться имущество;

- «Счет» – выбрать из перечня подходящий вариант.

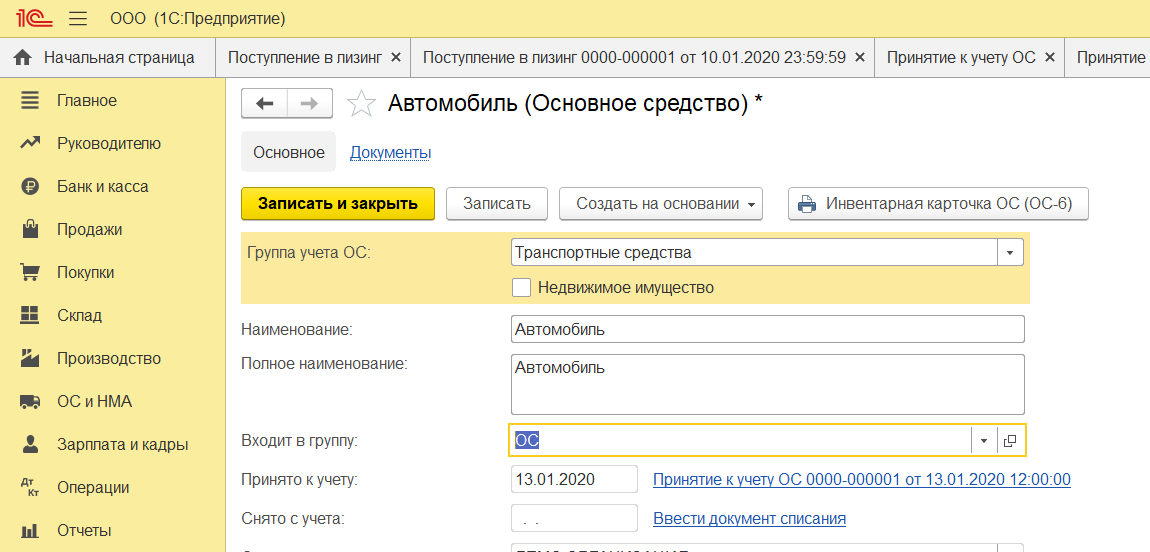

Во вкладке «Основные средства» следует создать новое ОС в справочнике, кликнув на кнопку «+». Должна открыться форма для создания в справочнике ОС.

В появившейся форме заполните поля:

- «Группа учета ОС» – выберите необходимое название из списка, к примеру «Транспортные средства»;

- «Наименование» – укажите название ОС;

- «Входит в группу» – ОС.

После заполнения нажмите «Записать и закрыть». Когда в справочнике появилось основное средство, можно продолжать заполнение, выбрав новое ОС. Инвентарный номер присваивается автоматически.

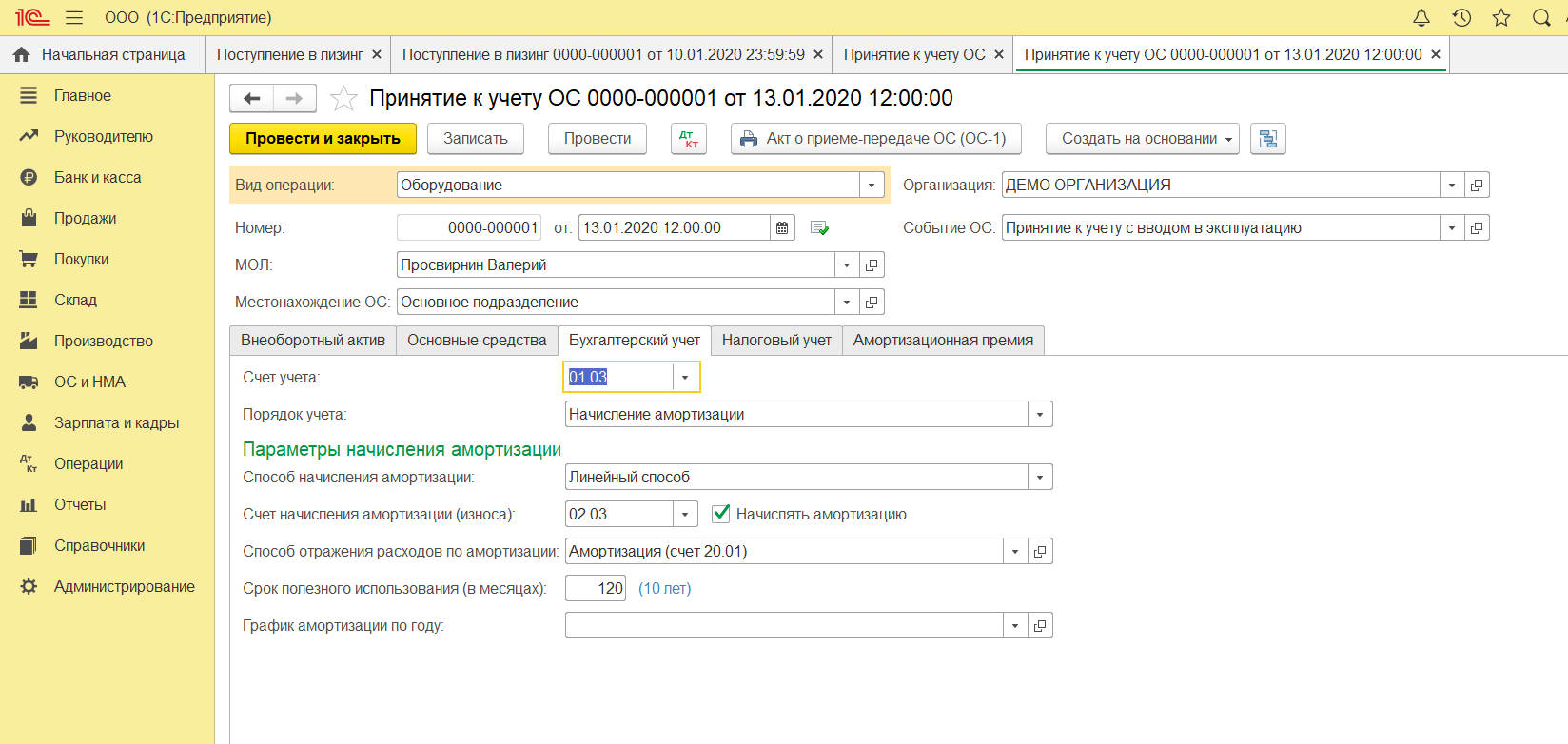

Далее откройте вкладку «Бухгалтерский учет» и заполните следующие поля:

- «Счет учета» – 01.03 Арендованное имущество;

- «Порядок учета» – выберите из перечня «Начисление амортизации»;

- «Способ начисления амортизации» – выберите «Линейный»;

- «Счет начисления амортизации» – укажите 02.03 «Амортизация арендованного имущества»;

- В поле «Отображение расходов» обозначьте, по дебету какого бухучета будет отображаться износ;

- В сроке полезного использования введите, сколько планируете амортизировать оборудование. Этот показатель указывается в месяцах.

На вкладке «Налоговый учет» введите в поля следующие данные:

- В порядке включения стоимости в состав расходов укажите «Начисление амортизации».

- В первоначальной стоимости введите сумму расходов (без учета НДС) лизингодателя на покупку имущества. Данные по этим расходам указаны в лизинговом договоре.

- В способе отражения расходов поставьте «Амортизация».

- В сроке напечатайте количество месяцев амортизации имущества.

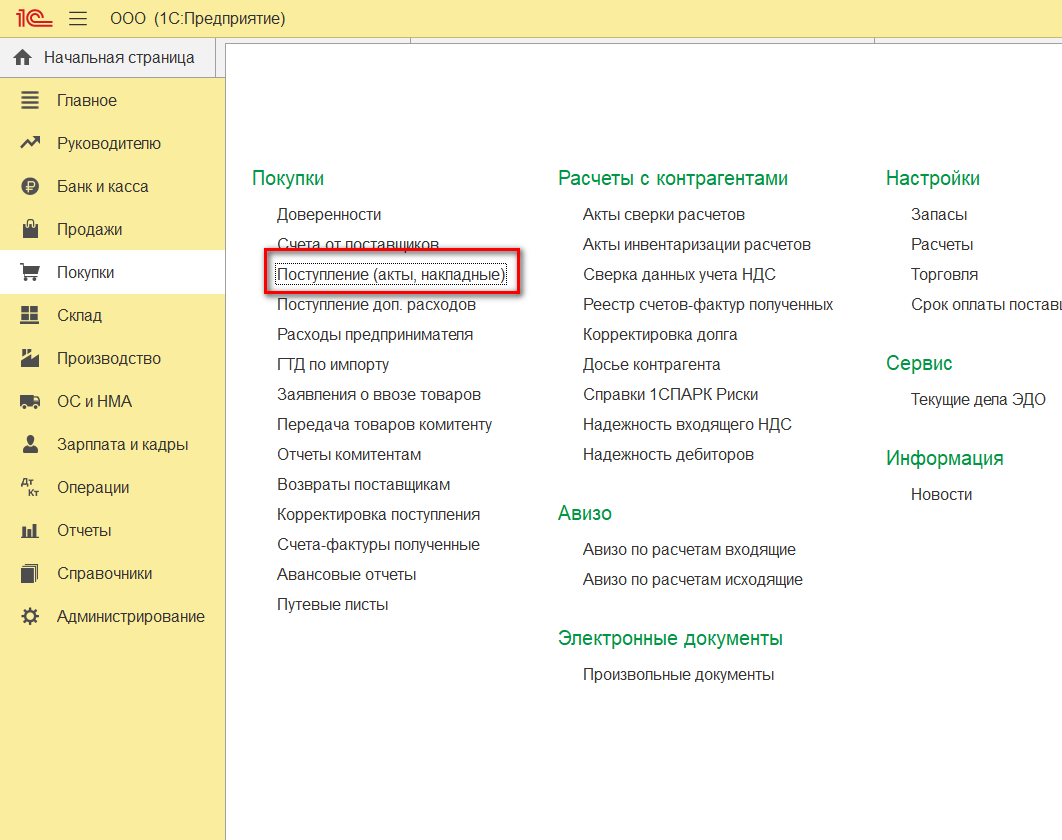

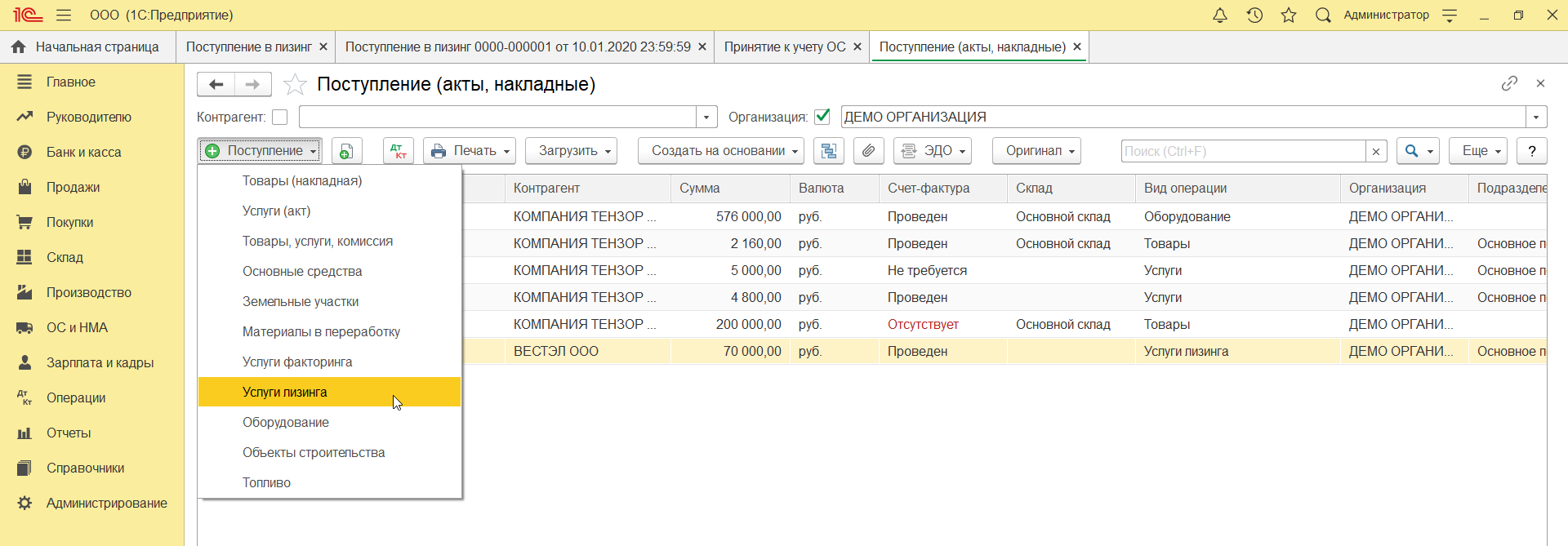

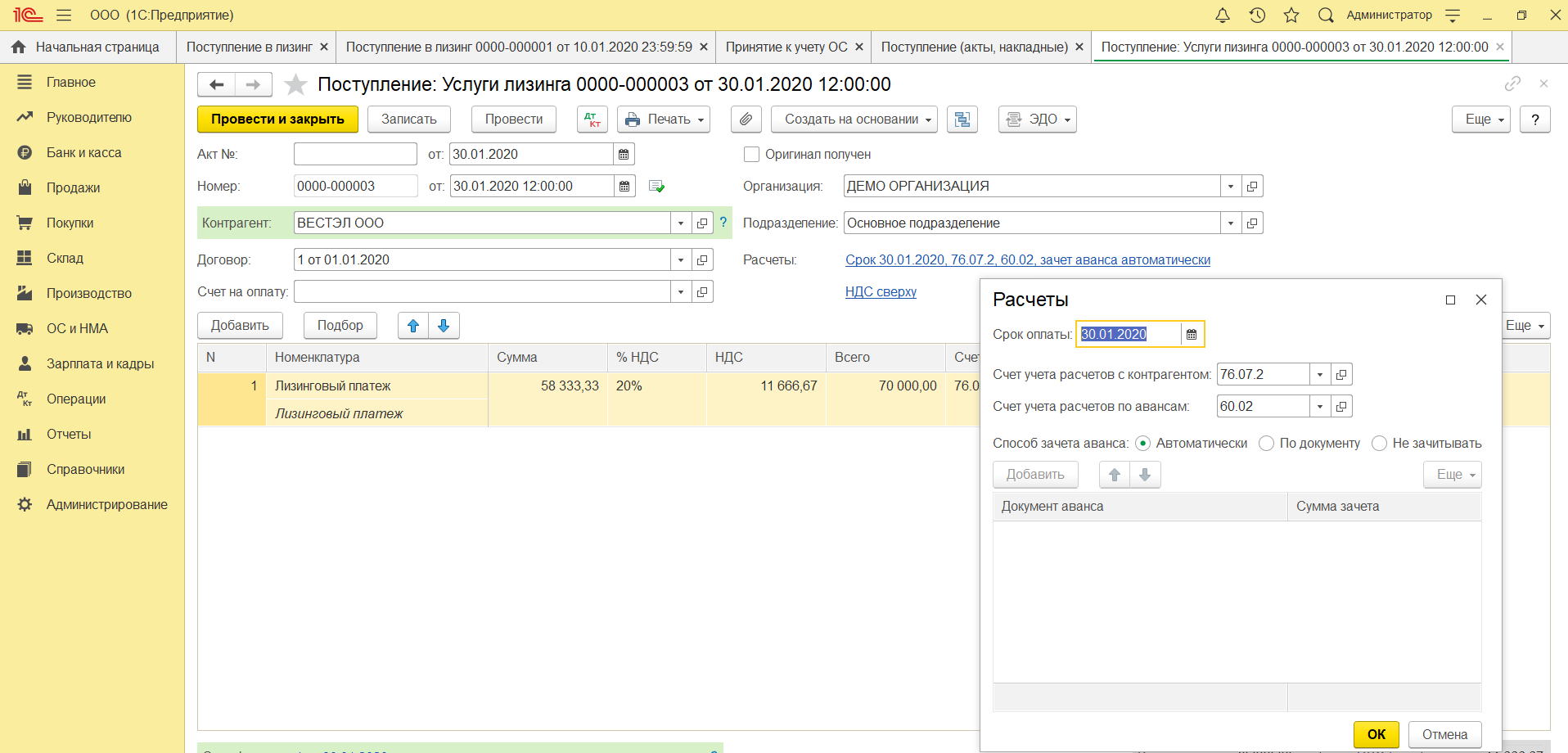

На лизинговые услуги лизингодатель может каждый месяц выставлять счет-фактуру. Чтобы отражать эти услуги, зайдите в меню «Покупки» и найдите «Поступление (акты, накладные)», кликните по нему. В результате этих действий должно открыться окно для создания акта.

Выберите «Услуги лизинга» при создании поступления.

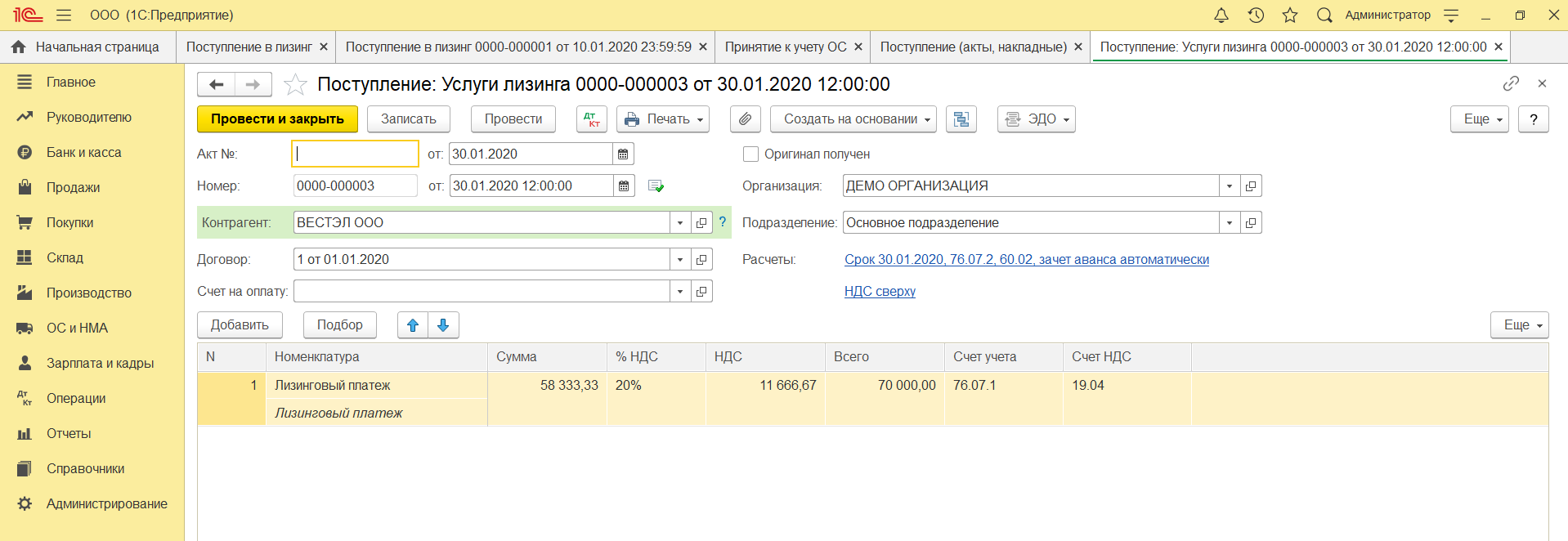

В открывшемся акте для отражения лизинговых услуг укажите:

- номер и дату полученного от лизингодателя акта;

- реквизиты лизингового договора;

- названия организаций лизингополучателя и лизингодателя.

Поле «Номенклатура» предназначено для указания «Лизинговый платеж», «Сумма» – для обозначения суммы из акта лизингодателя (счета-фактуры). Укажите дату и номер счета-фактуры и кликните «Зарегистрироваться».

Обратите внимание, что 76.07.2 – счет для расчетов с контрагентом, а 60.02 – счет для расчета по авансам.

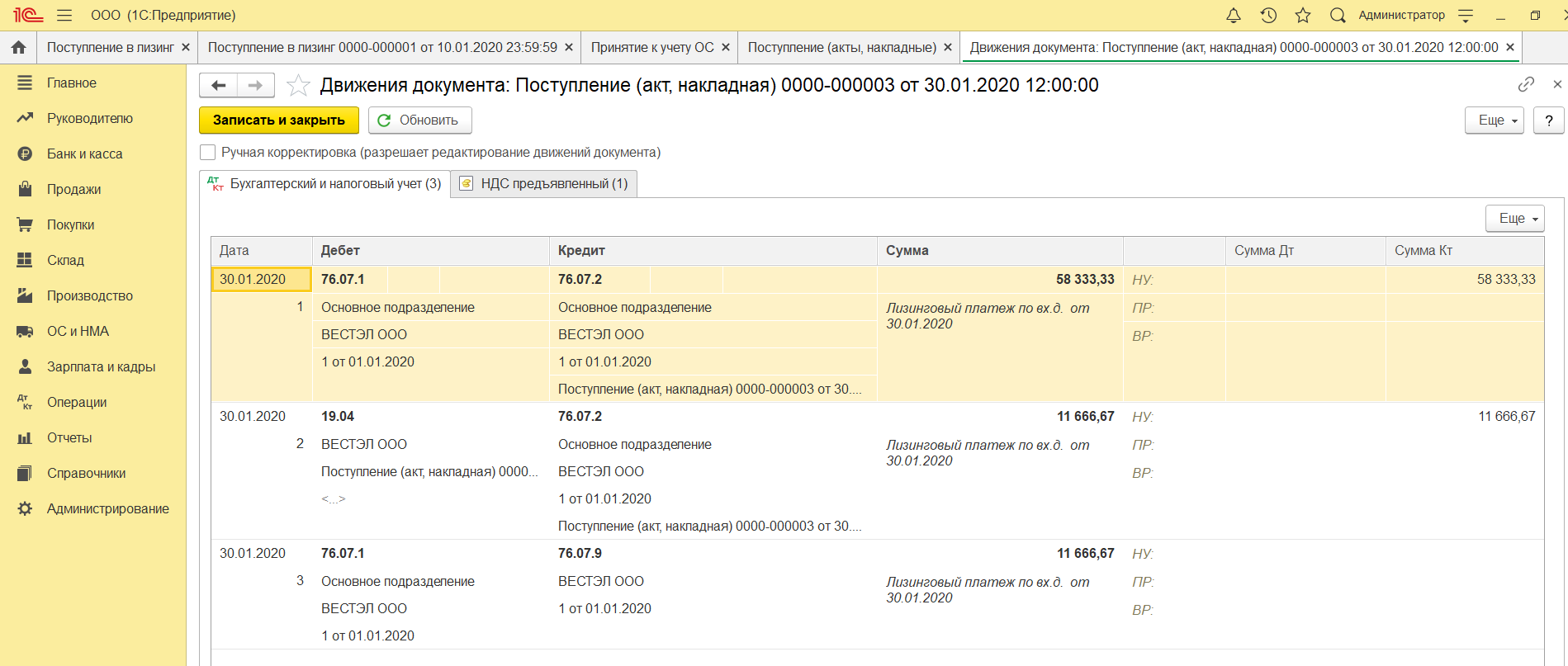

Когда данные введены, нажмите «Провести». Теперь в бухучете и налоговом учете находятся записи по расходам на услуги лизинга. Чтобы посмотреть проводки по расходам, нажмите ДтКт и проверьте получившиеся проводки.

В бухгалтерском учете платежи по лизингу принадлежат к дебету 76.07.1 Арендные обязательства, а не принадлежат к расходам. Стоимость поступившего в лизинг оборудования учитывается по кредиту этого счета. Счет 76.07.1 закроется после проведения всех платежей по лизинговому договору.

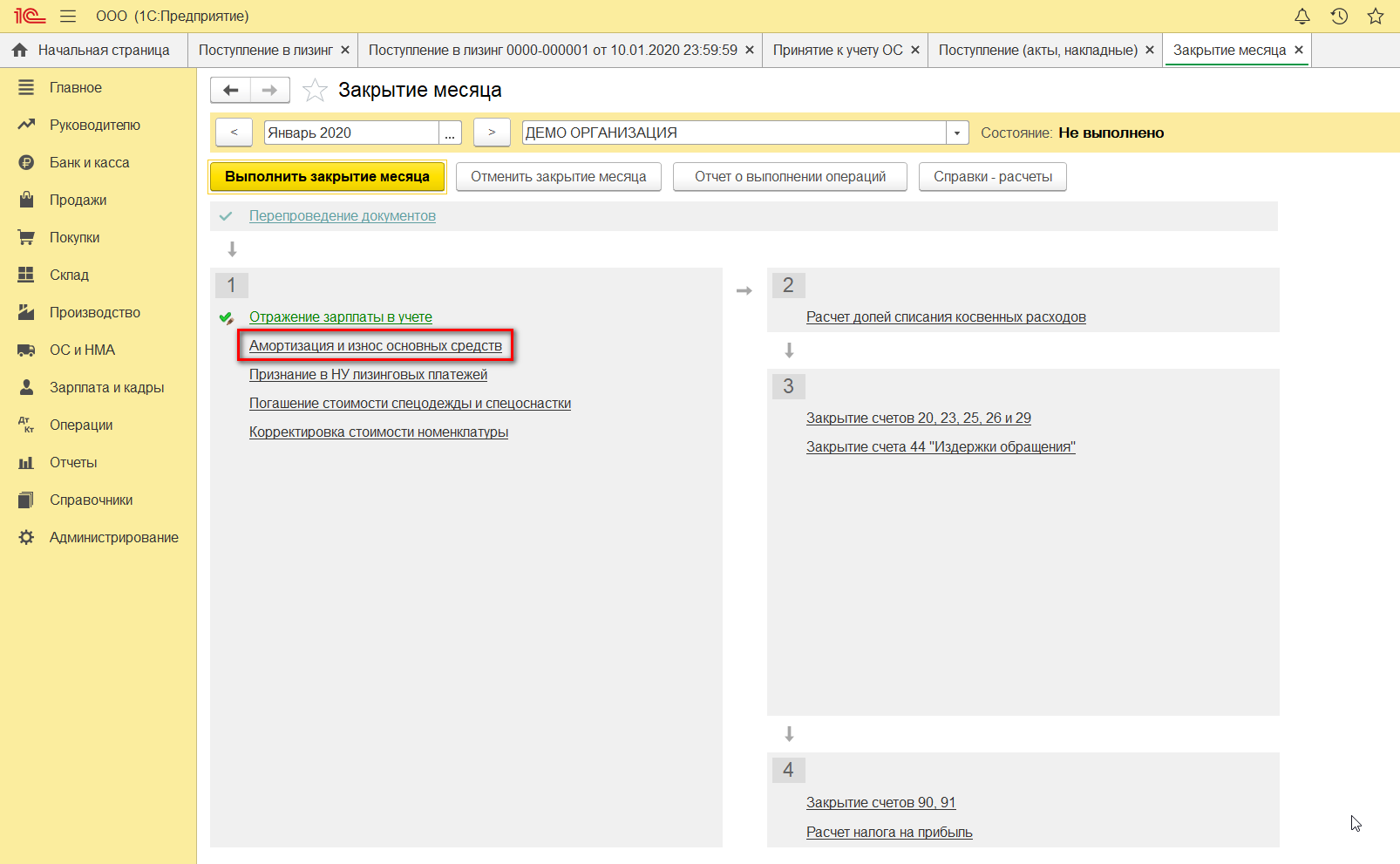

Амортизация в лизинге

Оборудование, купленное в лизинг, не является собственностью организации-лизингополучателя, однако его все равно необходимо ставить на учет и амортизировать. Амортизацию можно начислить автоматом, воспользовавшись помощником «Закрытие месяца». Она также начисляется в меню ОС и НМА документом «Амортизация и износ ОС».

В завершение следует отметить, что по лизинговым операциям есть разница между бухгалтерским и налоговым учетом. В последнем учете расходы по лизинговым операциям учитываются за минусом налоговой амортизации. Если в 1С 8.3 правильно составлена Учетная политика предприятия, то программа автоматически выполнит расчеты по амортизации и подсчитает расходы на лизинг, а дополнительно отобразит разницу между бухгалтерским и налоговым учетом.

Чтобы избежать ошибок при постановке на учет приобретенного в лизинг оборудования, недвижимости или транспорта, эту задачу необходимо делегировать компетентным специалистам по бухучету.

.png)